����㲽

2023ǯ07��18��

���̥ͥåȾڷ��ȳ��������̵�����αƶ��ˤĤ���

���ܳ�������������SBI��̵��������ء�����ϸ�����

2023ǯ2��16�� 5:00�����ܷкѿ�ʹ

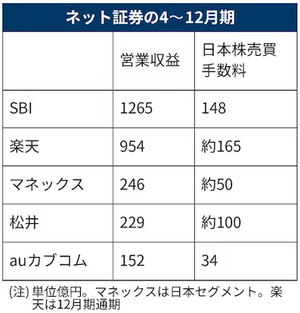

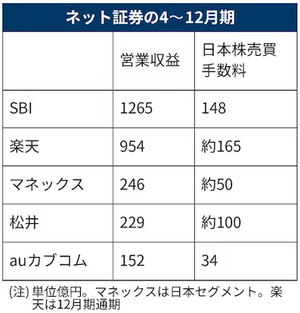

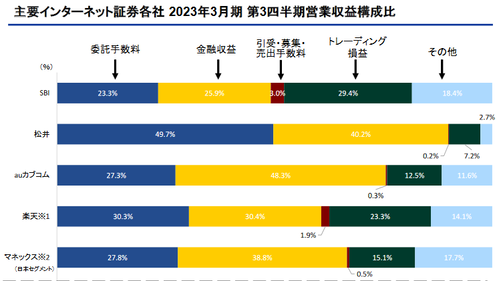

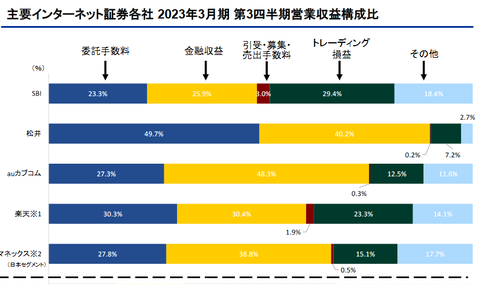

���ܳ�������������̵�������ꡢ�����ͥåȾڷ��Dz��ٺ��������äƤ��롣��ǯ�ظ����̵�����θ��Ф��ڤä�SBI�ڷ���9�����ޤǤ��оݤ����ܵҤ˹����롣ǯ200�������٤θ����װ��ˤʤ뤬���ܵ��ؤγ����ͥ�褹�롣����ڷ���̵��������˲ä�餺�к������롣��ŷ�ڷ���ޥͥå����ڷ����б���Ƥ���롣���ܳ����������������夲�ΰ���������Ƥ��ꡢ�б�Ƚ�Ǥ�ʬ����롣

SBI�ڷ���2021ǯ��25�аʲ������ܳ��������������ˤ�����9�����ޤǤ�̵�������оݤ���ǯ���ؤ˹����롣�Ʋ��SBI�ۡ���ǥ����������ȹ���Ĺ���Ĺ�ϡּ�����ΰ�����������˽�������Ǥġפȸ������롣

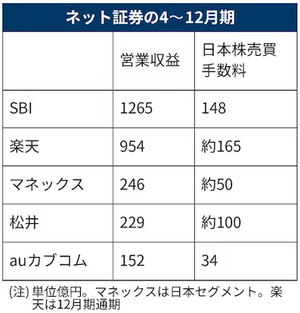

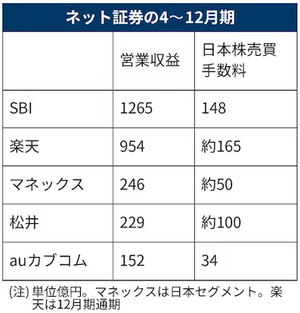

SBI�ڷ���22ǯ4��12���������ˤ�����Ķȼ��פ�1265���ߤ��ä������Τ���̵�������оݤ����ܳ���������������150���ߡ�ǯ�֤���200�������٤ˤʤ롣SBI�ڷ���ô���Ԥϡ�̵�����ζ��ӱƶ����礭���פȤ��ܤ����ƹ������䳰����ؾڵ���FX�˼�����ǥ�����ڷ���Ȥä���ư����ͻ�ο�ʤ�̵�����η�������ͤ�����

����ڷ��ϡ��ֻ�ž�����Ƥ��Ƥޤǡ�SBI�ڷ��Τ��������̵�������ɿ�Ϥ��ʤ��ס���Τ�����Ĺ�ˡ����ܳ�����ΰ�¸�٤ΰ㤤���طʤˤ��롣����ڷ���4��12��������ܳ���������������100���ߤȱĶȼ��פ�4�䶯������1�䶯��SBI�ڷ��Ȥϳ��������롣

��ŷ�ڷ���̵�������Ф��ơ����ˤϷ��Ƥ��ʤ��ס���ͺ����Ĺ�ˡ��ޥͥå����ڷ��ϡֶ��κ����ä��ʤ��ס�����ʹ�Ҽ�Ĺ�ˤȤ��롣au���֥���ڷ��������ͺ��Ĺ���Ĺ�ϡ֡�SBI�ڷ��Ρ�ư�������뤷�����פ��ä���

������Ѥ����ޤ��Ȥ�SBI�ڷ����ŷ�ڷ��ʳ��ΥͥåȾڷ��ˤĤ��Ƥ���Ӥ��ޤ���(���� )

�ޥͥå����ϥޥͥå����ڷ�ñ�ΤȤ���Ӥ����ޤʤΤǰ�ö�����Ǥϸ�����Ȥ��ޤ�����

�������������Ƥߤʤ��Ƥ�ޤ��ִ֤˰�¸�٤ι⤵�˵����դ��ޤ��ͦ�(�ߧՎ�;)

����ڷ��ξ�� �� 100���ߡ�229���ߡ�43.6��

����ڷ��ξ��ϱĶȼ��סʡ�����ˤ��������ܳ�������������Ǥ�⤤43���Ǥ���

��ñ�ˤ����С�SBI�ڷ���Ʊ���褦�����ܳ��������⤷̵����������¨�ֻ���ž��Ƥ��ޤ�������ˤ����о���Ū�˹������Ǥ����ǽ�����ˤ��0���˶ᤤ�äƤ���

���ޤ�ˤ�����������ؤΰ�¸�٤��⤹���ƥӥ��ͥ���ǥ��ž�����Ǥ��ޤ���

SBI�ڷ����ŷ�ڷ���2009ǯ�����餳��ޤ�13ǯ�ʾ������Ƽ�����˰�¸���ʤ��ӥ��ͥ���ǥ���Ѥ��ơ��褦�䤯��������ǥ��ؤ��Ѥ�äƤ����櫓�Ǥ�����

����ڷ���10��15ǯ�����������Ѳ�����ƤǤ��ʤ��ä��ͥåȾڷ��Ȥ�����Ǥ���

���������դǤ����ʤ�����٤�ΰ�ʪ�Ȥ���������˴������ε�ߤ����ʤ��Ǥ��礦��

�����Ĺ���֤ˤ錄�äƥ��륺���SBI�ڷ��ˤ��Ҥ�å���Ƥ���Ω���Ω������ޤ���

��ǰ�ʤ��麣�����ǤƤ��ž�μ�Ϥ⤦�ʤ��ΤǶ�ε�Τ褦����˴����¦��Ω���Ǥ���

��Ȥζ�����Ͳ����ʤ�Ƥ��Ĥ��ɤ����ǽ�λ����Ȥ��ä���ΤǤϤ���ޤ���

�������ä�����Ϻݸ¤ʤ��ʵפ�³���Ƥ����Τǡ����ʤ���̿�ˤ�����Ǥ���

��ε���Ȥ�Ʊ���ǡ������Ĥ��Τ��Ķ��ˤ���Ŭ���Ǥ�����Τ����Ǥ�(�����؎���)

�������0�ߤˤ���Ȥष��������̤��ۤ�������Τ���ô�����������������ޤ�

̵������м�����0�ߤˤʤ�����Ǥʤ��������Ȥ��������������Ǥ���͡�

ñ��˼��סʡ���夲�ˤ���������ǤϺѤޤʤ��Τ����˶��ˤ�ȼ���ޤ�(((( ;�ߧՎ�)))

�����餳��SBI�ڷ����ɿ路�Ƥ�����ͥåȾڷ������˵��äƤ��Ȥˤʤ��Ǥ�����

���֥ɥåȥ���ڷ��ξ�� �� 34���ߡ�152���ߡ�22.3��

���֥ɥåȥ���Ͽ��������ʤ�ή�Ԥä�2020ǯ�νդ����˼����̵��������ޤ�����

�ޤ�̵�����ȸ����Ĥġ��������������ʪ������¤ߤˤܤä����äƤ���Ǥ��ޤ�ɾ������뤳�Ȥ�ʤ����ष�������λĤ���̯�ʼ�����ηϤǤ�������

�ǽ�Ū�ˤ����ܳ�������μ������������� �ˤʤꡢ�����Ɀ�ΰ������Ȥ�2020ǯ�ա�2020/3��2020/5�ˤϳ����������˾夲�������������ˤʤ����Ǥ�����

�ˤʤꡢ�����Ɀ�ΰ������Ȥ�2020ǯ�ա�2020/3��2020/5�ˤϳ����������˾夲�������������ˤʤ����Ǥ�����

�������������ե��ˤ����������ֻ���ž������Ȥ�����̤˽����ޤ���

���֥���Ȥ��Ƥ�����μ����̵�������缺�����ä�������SBI�ڷ����ɿ�Ϥ��ʤ��Ǥ�

Ǯ���Ѥ����������н������Ф���ʤΤ��������˸�Ƥ���뤳�ȼ��Τ��������Τǡ�

�����η軻�����ڡ����ˤ�2020ǯ����Ⱦ�����ֻ��ˤʤäƤ�Τ��Ϥä���狼��ޤ�

�ǽ�Ū�ˤ��϶ȼԤǤ⤢���ƣ����Ĺ���ͤ�ʢ���ڤ餵�����ʢ��Ǥ�ˤʤ�ޤ�����

�����Ƥ����Ʊ���˴����˻�ɩUF�ʥ��롼�פ���Ҥ��ü����ޤ�����(���؎���)��

���֥ɥåȥ��ࡡ�軻û������

https://kabu.com/company/disclosure/accounting_line.html

GMO�ե��ʥ��HD�ξ�硧3.25���ߡ�136.71���ߡ�2.3��

GMO����å��ڷ������֤�GMO�ե��ʥ��HD��FX��CFD�����Ͼ��ʤǤ���

���ܳ�������μ������Τ�Τ����˾��ʤ��Τ������ʤ�����װ�¸�٤������㤤�Ǥ�

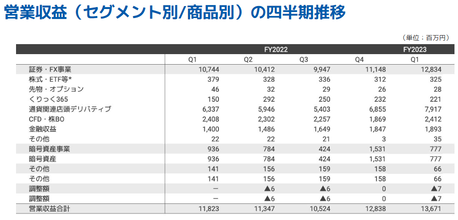

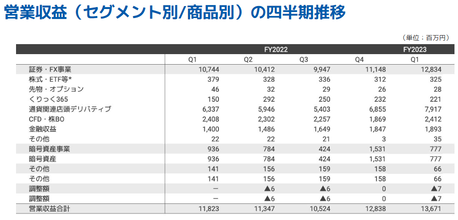

�軻������33�ڡ����ܤ˳ƾ����̤αĶȼ��פ����ܤ���Ƥ�ΤǤ狼��䤹���Ǥ���

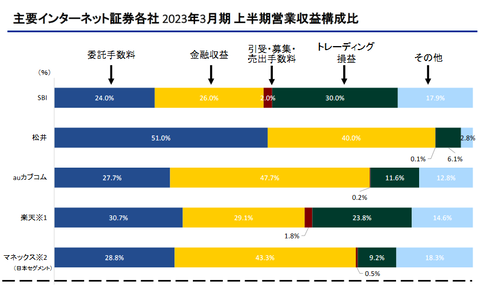

����������Ǥ�SBI�ڷ��αĶȼ��פ��������ܳ�������ΰ�¸�٤�11.6���ʤΤ�

GMOFHD��2.3���Ȥ����ͤ�SBI�ڷ��Τ����1/5�Ȥ������������ۤɤ��㤵�Ǥ�

���ӤƤ�ۤȤ�ɰ��ؤ���ʪ�Υܥ�ƥ���ƥ������������㤷����ư���Ƥ뤷�����ܳ��μ�������פϤۤȤ�ɤʤ��Τ��纹�ʤ��ۤɤ��㤵�ˤʤäƤޤ���(���� )

SBI�ڷ��������̵������Ƨ���ڤäƤ�ۤȤ�ɲ��αƶ�������ʤ��Ȼפ��ޤ���(���؎���)��

�����ϸ��äƤ⡢SBI�ڷ��μ����̵�������Ф��Ʋ������Ǥ��ʤ�����ܵҤ�ή���ˤĤʤ����ǰ�ϻĤ�Τǡ����餫�μ���������������Ͱ����Ϥ�ꤽ���Ǥ�

ľ��2023ǯ6��η���ӡ�®��ˤ���������Ƥ��Τ��ɤ�Ǥߤ�ȡ�6���2023ǯ1��6��ǺǤ�Ķȼ��פ����ӤƤ��ƹ�Ĵ���ä����Ȥ��狼��ޤ���(�ߧՎ�;)

https://contents.xj-storage.jp/xcontents/140120230713521807.pdf

����ʿ�Ѥ��夬�äƳ�����������������Ȥ������ϡ��ष�����ؤ���ʪ�Υܥ�ƥ���ƥ����⤫�ä����Ȥ�F�ؤ�CFD�αĶȼ��פ���Ĵ���ä��Ǥ���

GMO����å��ڷ���DMM.com�ڷ��Ϥ��⤽�����ܳ�������ؤΰ�¸�٤���ü���㤤�Τ�

SBI�ڷ��������̵������Ƨ�߹���Ǥ�����̤ؤαƶ������˾������Ѥߤ����Ǥ���

�ष��SBI�ڷ��˹�碌�Ƽ����̵������»ܤ���иܵҿ����礭�����䤷����������

https://contents.xj-storage.jp/xcontents/AS93479/140120230428556382.pdf

����ڷ���8628�� 795�ߡ���1�� �ʡ�0.13���

https://kabutan.jp/stock/chart?code=8628

https://finance.yahoo.co.jp/quote/8628.T/chart

�������ۡ�2,061����

��ŷ���롼�ס�4755�� 526.8�ߡ���34.6�� �ʡ�6.16���

https://kabutan.jp/stock/chart?code=4755

https://finance.yahoo.co.jp/quote/4755.T/chart

�������ۡ�1��1,262����

GMO�ե��ʥ��ۡ���ǥ�����722�ߡ���8�� �ʡ�1.12���

https://kabutan.jp/stock/chart?code=7177

https://finance.yahoo.co.jp/quote/7177.T/chart

�������ۡ�882����

������Ѥ����ޤ��Ȥ�SBI�ڷ����ŷ�ڷ��ʳ��ΥͥåȾڷ��ˤĤ��Ƥ���Ӥ��ޤ���(���� )

�ޥͥå����ϥޥͥå����ڷ�ñ�ΤȤ���Ӥ����ޤʤΤǰ�ö�����Ǥϸ�����Ȥ��ޤ�����

�������������Ƥߤʤ��Ƥ�ޤ��ִ֤˰�¸�٤ι⤵�˵����դ��ޤ��ͦ�(�ߧՎ�;)

����ڷ��ξ�� �� 100���ߡ�229���ߡ�43.6��

����ڷ��ξ��ϱĶȼ��סʡ�����ˤ��������ܳ�������������Ǥ�⤤43���Ǥ���

��ñ�ˤ����С�SBI�ڷ���Ʊ���褦�����ܳ��������⤷̵����������¨�ֻ���ž��Ƥ��ޤ�������ˤ����о���Ū�˹������Ǥ����ǽ�����ˤ��0���˶ᤤ�äƤ���

���ޤ�ˤ�����������ؤΰ�¸�٤��⤹���ƥӥ��ͥ���ǥ��ž�����Ǥ��ޤ���

SBI�ڷ����ŷ�ڷ���2009ǯ�����餳��ޤ�13ǯ�ʾ������Ƽ�����˰�¸���ʤ��ӥ��ͥ���ǥ���Ѥ��ơ��褦�䤯��������ǥ��ؤ��Ѥ�äƤ����櫓�Ǥ�����

����ڷ���10��15ǯ�����������Ѳ�����ƤǤ��ʤ��ä��ͥåȾڷ��Ȥ�����Ǥ���

���������դǤ����ʤ�����٤�ΰ�ʪ�Ȥ���������˴������ε�ߤ����ʤ��Ǥ��礦��

�����Ĺ���֤ˤ錄�äƥ��륺���SBI�ڷ��ˤ��Ҥ�å���Ƥ���Ω���Ω������ޤ���

��ǰ�ʤ��麣�����ǤƤ��ž�μ�Ϥ⤦�ʤ��ΤǶ�ε�Τ褦����˴����¦��Ω���Ǥ���

��Ȥζ�����Ͳ����ʤ�Ƥ��Ĥ��ɤ����ǽ�λ����Ȥ��ä���ΤǤϤ���ޤ���

�������ä�����Ϻݸ¤ʤ��ʵפ�³���Ƥ����Τǡ����ʤ���̿�ˤ�����Ǥ���

��ε���Ȥ�Ʊ���ǡ������Ĥ��Τ��Ķ��ˤ���Ŭ���Ǥ�����Τ����Ǥ�(�����؎���)

�������0�ߤˤ���Ȥष��������̤��ۤ�������Τ���ô�����������������ޤ�

̵������м�����0�ߤˤʤ�����Ǥʤ��������Ȥ��������������Ǥ���͡�

ñ��˼��סʡ���夲�ˤ���������ǤϺѤޤʤ��Τ����˶��ˤ�ȼ���ޤ�(((( ;�ߧՎ�)))

�����餳��SBI�ڷ����ɿ路�Ƥ�����ͥåȾڷ������˵��äƤ��Ȥˤʤ��Ǥ�����

���֥ɥåȥ���ڷ��ξ�� �� 34���ߡ�152���ߡ�22.3��

���֥ɥåȥ���Ͽ��������ʤ�ή�Ԥä�2020ǯ�νդ����˼����̵��������ޤ�����

�ޤ�̵�����ȸ����Ĥġ��������������ʪ������¤ߤˤܤä����äƤ���Ǥ��ޤ�ɾ������뤳�Ȥ�ʤ����ष�������λĤ���̯�ʼ�����ηϤǤ�������

�ǽ�Ū�ˤ����ܳ�������μ�������������

�ˤʤꡢ�����Ɀ�ΰ������Ȥ�2020ǯ�ա�2020/3��2020/5�ˤϳ����������˾夲�������������ˤʤ����Ǥ�����

�ˤʤꡢ�����Ɀ�ΰ������Ȥ�2020ǯ�ա�2020/3��2020/5�ˤϳ����������˾夲�������������ˤʤ����Ǥ������������������ե��ˤ����������ֻ���ž������Ȥ�����̤˽����ޤ���

���֥���Ȥ��Ƥ�����μ����̵�������缺�����ä�������SBI�ڷ����ɿ�Ϥ��ʤ��Ǥ�

Ǯ���Ѥ����������н������Ф���ʤΤ��������˸�Ƥ���뤳�ȼ��Τ��������Τǡ�

�����η軻�����ڡ����ˤ�2020ǯ����Ⱦ�����ֻ��ˤʤäƤ�Τ��Ϥä���狼��ޤ�

�ǽ�Ū�ˤ��϶ȼԤǤ⤢���ƣ����Ĺ���ͤ�ʢ���ڤ餵�����ʢ��Ǥ�ˤʤ�ޤ�����

�����Ƥ����Ʊ���˴����˻�ɩUF�ʥ��롼�פ���Ҥ��ü����ޤ�����(���؎���)��

���֥ɥåȥ��ࡡ�軻û������

https://kabu.com/company/disclosure/accounting_line.html

GMO�ե��ʥ��HD�ξ�硧3.25���ߡ�136.71���ߡ�2.3��

GMO����å��ڷ������֤�GMO�ե��ʥ��HD��FX��CFD�����Ͼ��ʤǤ���

���ܳ�������μ������Τ�Τ����˾��ʤ��Τ������ʤ�����װ�¸�٤������㤤�Ǥ�

�軻������33�ڡ����ܤ˳ƾ����̤αĶȼ��פ����ܤ���Ƥ�ΤǤ狼��䤹���Ǥ���

����������Ǥ�SBI�ڷ��αĶȼ��פ��������ܳ�������ΰ�¸�٤�11.6���ʤΤ�

GMOFHD��2.3���Ȥ����ͤ�SBI�ڷ��Τ����1/5�Ȥ������������ۤɤ��㤵�Ǥ�

���ӤƤ�ۤȤ�ɰ��ؤ���ʪ�Υܥ�ƥ���ƥ������������㤷����ư���Ƥ뤷�����ܳ��μ�������פϤۤȤ�ɤʤ��Τ��纹�ʤ��ۤɤ��㤵�ˤʤäƤޤ���(���� )

SBI�ڷ��������̵������Ƨ���ڤäƤ�ۤȤ�ɲ��αƶ�������ʤ��Ȼפ��ޤ���(���؎���)��

�����ϸ��äƤ⡢SBI�ڷ��μ����̵�������Ф��Ʋ������Ǥ��ʤ�����ܵҤ�ή���ˤĤʤ����ǰ�ϻĤ�Τǡ����餫�μ���������������Ͱ����Ϥ�ꤽ���Ǥ�

ľ��2023ǯ6��η���ӡ�®��ˤ���������Ƥ��Τ��ɤ�Ǥߤ�ȡ�6���2023ǯ1��6��ǺǤ�Ķȼ��פ����ӤƤ��ƹ�Ĵ���ä����Ȥ��狼��ޤ���(�ߧՎ�;)

https://contents.xj-storage.jp/xcontents/140120230713521807.pdf

����ʿ�Ѥ��夬�äƳ�����������������Ȥ������ϡ��ष�����ؤ���ʪ�Υܥ�ƥ���ƥ����⤫�ä����Ȥ�F�ؤ�CFD�αĶȼ��פ���Ĵ���ä��Ǥ���

GMO����å��ڷ���DMM.com�ڷ��Ϥ��⤽�����ܳ�������ؤΰ�¸�٤���ü���㤤�Τ�

SBI�ڷ��������̵������Ƨ�߹���Ǥ�����̤ؤαƶ������˾������Ѥߤ����Ǥ���

�ष��SBI�ڷ��˹�碌�Ƽ����̵������»ܤ���иܵҿ����礭�����䤷����������

https://contents.xj-storage.jp/xcontents/AS93479/140120230428556382.pdf

����ڷ���8628�� 795�ߡ���1�� �ʡ�0.13���

https://kabutan.jp/stock/chart?code=8628

https://finance.yahoo.co.jp/quote/8628.T/chart

�������ۡ�2,061����

��ŷ���롼�ס�4755�� 526.8�ߡ���34.6�� �ʡ�6.16���

https://kabutan.jp/stock/chart?code=4755

https://finance.yahoo.co.jp/quote/4755.T/chart

�������ۡ�1��1,262����

GMO�ե��ʥ��ۡ���ǥ�����722�ߡ���8�� �ʡ�1.12���

https://kabutan.jp/stock/chart?code=7177

https://finance.yahoo.co.jp/quote/7177.T/chart

�������ۡ�882����

2023ǯ04��23��

SBI�ڷ���2023ǯ9�����ޤǤ˳������������̵�����ء�

2023ǯ07��11��

��ŷ�ڷ�����SBI�ڷ��γ��������̵�����αƶ��ˤĤ���

2023ǯ06��17��

LINE�ڷ���ű���³���ơ�PayPay�ڷ���1��2ǯ�����ű��Ǥ�

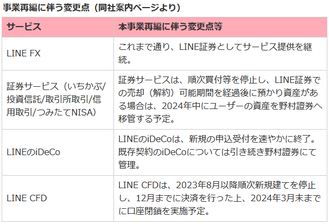

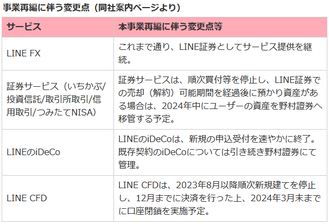

��LINE�ڷ����Ȥ�����¾�ű�ࡢ��ǯ�����¼�ڷ��˾��ϴ�λ��PayPay�ڷ�������

2023/06/12 16:02 ���俷ʹ

LINE�ڷ��ϡ�LINE����������¼�ȣĤ��������л�2019ǯ8��饵���ӥ���Ϥ��LINE���̿����ץ�dz���������ʤɤ��Ǥ����Τǡ�22ǯ9��θ��¿���150����Ķ������FX�ʳ�����ؾڵ��˼�������ӥ��Ϸ�³���롣

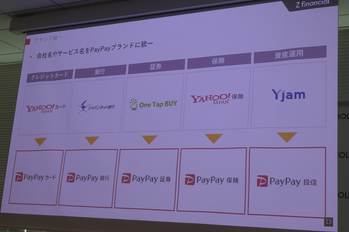

������ZHD�Ϥߤ��۾ڷ����л�PayPay�ʥڥ��ڥ��˾ڷ��⥰�롼�פ˻��ġ������PayPay�ڷ������Ϥ���Ȥߤ��롣

LINE�ڷ����ڷ����Ȥ���¼�����˰ܴ�--�ڷ���̳����ű�ࡢ������ؾڵ�����˽���

2023ǯ06��13�� 07��45ʬ��CNET Japan

�ʤ���LINE���롼�פϡ���ա���Z�ۡ���ǥ�����Ȥι�ʻ��ޤ॰�롼����������ˤ�Ƨ�ޤ��������Ϥ���ӡ��ץ��������Ͻ��Ϥι��ʤ������ܻؤ��Ƥ��롣��¼�ۡ���ǥ����⡢���ҤǤΥ��ץ곫ȯ�䥦���֥����ӥ��ν��¤ʤɡ��ǥ����륵���ӥ��ζ�����ʤᡢ������ȼ��Υǥ�������ά�˷бĻ��ܤ��겼���뤳�Ȥ���Ĺ�˻��Ƚ�ǡ���������������Ƨ�ޤ�����ͻ�����ӥ����Ȥκ��Ԥ˹�դ����Ȥ�����

ZHD��LINE�Υ��ԡ��ɤ���������Ĺ��9000������������

2023ǯ2��3�� 19:27�����ܷкѿ�ʹ

ZHD�οƲ�ҤǤ��륽�եȥХε������Ĺ�ϡ֡������˿����ʥ����ӥ����ФƤ��ʤ�������������̤�Ф��٤����פ��ä���

22ǯ10��12��ˤ�����ZHD�ι�����Ȥ������פ���ǯƱ�����1.2%����21ǯ��Ʊ13.2%������쵤�˥ޥ��ʥ���ž��������ռ�Ĺ�ϡֹ����ʼ��Τζ����Ϥ��������٤��㲼���Ƥ���פȴ������������ΰ�Ĥ������ȯ��ư�趦ͭ���ץ��TikTok�ʥƥ��å��ȥå��ˡפ��������硼��ư��ʬ�����15�����٤����ʬ�Υ��硼��ư��ϼ�Ԥ��濴�˿͵�����®�˹�ޤ깭��������դ��Ƥ��롣LINE�����������Τ�21ǯ����ZHD��ư���ۿ������ӥ���GYAO!�ʥ��㥪�ˡפ�3�����˽�λ�����Ͱ��ʤɤ�LINE�Υ��硼��ư����Ȥ˽��롣

����6��12����LINE�ڷ����ڷ�����ű���Ȥ������Ǥƥ˥塼���Ǥ�����ˤʤ�ޤ���

���ʤߤˤ���Blog�ǤϤ��Τ��礦��1��������5��13����LINE��ա��ε�������ޤ���

���ε��������PayPay�ڷ���LINE�ڷ�������ꡦ�ѶȤ�ͽ���ȽƤޤ���(���� )

�ʤ��ֶ���ͽ�ۡ��Ƚ��Τ��������LINE�ڷ��ο����α���2023ǯ�����äƤ��餹�Ǥ�ή��Ƥ������Ȥȡ�2023ǯ�����ä�LINE�ڷ��ؤ�������»ܤ��Ƥʤ��ä�����Ǥ�

PayPay��LINE�ڷ��ϴ���Ū���ֻ��ۤ��礭���Τ����ˤ�����ɬ�פˤʤ�ޤ���

���ʤߤ˲�������饤��ڷ��⤢�����������ʤ��ʤä��Τǡ����������Ʋ�Ҥ˵ۼ�����ƥͥåȾڷ�����ű�ह���������ͽ�ۤ��ƽ���1ǯ����˸��¤ˤʤ�ޤ�����

���ʤߤˡ�ŷ���ξ��ԥ奿�פǥ������ä�̼���ʤ��ʤ���������դ���äƤ��ޤ���

�֡ʿʹ֤ϡ��ڤ���Υ��Ƥ��������ʤ��Τ�

���Ȥ������η�����Ǥ��͡�

���Ȥ������η�����Ǥ��͡������Ʊ�����ֻ��λҲ�Ҥ����Ƥ����Ʋ�Ҥ�VC����Υ����������ޤ���

�ʤ��ʤ�������Ǥ�줿�������줿�ꤹ������Ǥ��äȤ����֤��٤������Ǥ�

���ʤߤ�LINE��ա��ο���Ĺ�ˤʤ������ϥ��롼��������Ψ��������ޤ˸�ľ����

���롼�������ʣ���Ƥ���ȤϹ�ʻ�����뤫ű�������ơ������LINE�ڷ���ű��ε�������Ǥ��ֻ���³�������Ψ�ʶ�ͻ���Ȥ��̾������魯���Ƥ����餫�ˤʤäƤ��ޤ�

LINE�ڷ���2023ǯ�դ����������ޤ�������PayPay�ڷ���3������Ƥ�褦�Ǥ�

�ɤ�����������³�Ǥ������Ȥ�PayPay�ڷ��Ϥ��Ф餯��³�������ǤϤ����Τ�

��������Ĺ����������ֻ��Ⱥ��ԡס�ű�ࡦ��ʻ����ȯ��

���Ƥ���櫓�Ǥ�����

���Ƥ���櫓�Ǥ�����PayPay�ڷ����������������ǽ���϶ˤ���㤯���ष����˾Ū�Ȥߤ�٤��Ǥ��礦��

�����⥹�ԡ��ɷбĤ�Ƚ�ǤΥ��ԡ��ɤ�夲���������ơ���������LINE��Ԥ���Ωű���LINE�ڷ��ξڷ�����ű���Ԥä��櫓�Ǥ����顢����Ƚ�Ǥ�⤦�����Ǥ��礦

���Фε����ˤ���2023ǯ�հʹߤ���LINE����¼HD��LINE�ڷ�����Ѥ��������

����ζ�ԡ��ڷ����ͥåȾڷ��ʤɤ�������õ�����ǿǤƤ����褦�Ǥ���(���؎���)��

���餯�������Ϥ��Ǥ�PayPay�ڷ��ˤĤ��Ƥ���Ѥ���Ƥ��Ƥ��ʤ��Ǥ��礦��

PayPay�ڷ���ǯ��˵�˶��Ӥ��������������Ĥ줽���ʤ�Ĥ�����ǽ���Ϥ���ޤ���

��ǰ�ʤ���ľ��3ǯ�֤����Ǥ��ֻ��ۤ��ܡ�������������Ƥ���Τ�̤�褬����ޤ���

LINE��ա��Ͼڷ����Ȥ�������ű������PayPay�ڷ��Ϥߤ��۾ڷ��˰��Ѥ��Ǥ��礦��

�����餯ǯ��ˤ��Ĥ��Ƥߤ��۾ڷ��˾������Ǥ�餤���ᤱ���2023ǯ����

�٤��Ȥ�2024ǯ��ˤ�PayPay�ڷ���λ�˴ؤ���˥塼�����ФƤ����ͽ�ۤ��Ƥޤ�

https://www.paypay-sec.co.jp/corporate/discloser/discloser.html

2021ǯ3�����2020/4��2021/3�ˡ�16��7,300����

2022ǯ3�����2021/4��2022/3�ˡ�31��5,700����

2023ǯ3�����2022/4��2022/3�ˡ�45��6,000���� ������

PayPay�����եȥХ�����Ӥߤ��۾ڷ��������Ȥ���

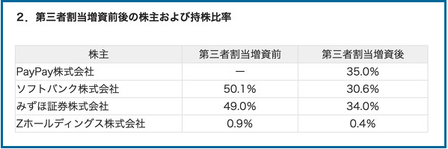

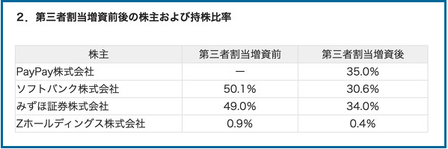

�軰�Գ�������μ»ܤ�PayPay�Ȥ�Ϣ�ȶ����ˤĤ��ƤΤ��Τ餻

�軰�Գ�������μ»ܤ�PayPay�Ȥ�Ϣ�ȶ����ˤĤ��ƤΤ��Τ餻

2023.03.31

PayPay�ڷ�������ҡʰʲ�PayPay�ڷ��ˤϡ�PayPay������ҡʰʲ�PayPay�ˡ����եȥХ�����ҡʰʲ����եȥХˡ�����Ӥߤ��۾ڷ�������ҡʰʲ��ߤ��۾ڷ��ˤ������Ȥ����軰�Գ��������»ܤ��뤳�Ȥ��Τ餻���ޤ���

2023ǯ05��13��

LINE��ա�����ǡ����ֻ���PayPay�ڷ���LINE�ڷ��Ϥɤ��ʤ롩

2023ǯ05��12��

PayPay�ڷ���2023ǯ���̴��軻(2022/4��2023/3)�Ͽ���45.6���ߤ��ֻ�

2022ǯ07��30��

PayPay�ڷ���2021ǯ�ֻ�16����2022ǯ31��������������

2023ǯ03��30��

�ߤ��ۡ�LINE�ο���ԡ�������ǰ�ء�����ͻ���Ȥμ��Ԥ������

2021ǯ07��31��

�ڷ�������ί�ᤳ�ȡ�LINE�ڷ����Ĥ����ֻ�153���ߤ�塪

2018ǯ11��29��

LINE�ζ�ͻ������������礷�����Τ����Ǽ��Ԥ���Ǥ�

https://ss2286234570.livedoor.blog/archives/2018-11-29.html 2023ǯ06��12��

LINE���ڷ���̳����ű�ࡡ�����������¼�ڷ��˰ܴ�

LINE���ڷ���̳����ű�ࡡ�����������¼�ڷ��˰ܴ�

2023ǯ6��12�� 13:46�����ܷкѿ�ʹ

LINE����¼�ۡ���ǥ�����HD�ˤ���Ʊ���Ĥ���ͥåȾڷ���Ҥ�LINE�ڷ������������ˤ�12�������Ϥγ�����ʤɤΥ����ӥ�����¼�ڷ��˰ܴɤ����ȯɽ������LINE�ڷ��ˤ�FX�ʳ�����ؾڵ��˼���Τߤ��Ĥ롣�������ν鿴�Ԥμ����ߤ����ä�2019ǯ�˻��������������褬�㤷�������¾��ű��Ȥʤ롣

LINE�ڷ���150�����¡�22ǯ�����ˤ��ꡢLINE�ζ�ͻ�Ҳ�Ҥ�51%����¼HD��49%�л롣24ǯ��˾ڷ����Ȥ���ʬ��η�������¼�ڷ��˰ܴɤ��롣LINE�ڷ���FX���ò����롣���������ӥ��θܵҸ��¤���¼�ڷ��˰ܤ��ơ�����³������Ǥ���褦�ˤ��롣

LINE�ڷ���2022ǯ3����Ϻǽ�»�פ�105���ߤ��ֻ����ä�������Ϻ������ۤ��ޤ��뤳�Ȥ����鿴�Ԥʤɤα��ѥˡ����������������ߡ����ײ�����ײ���ä������¿��Ͽ��ӤƤ�����ΤΡ����ۤμ����¿�����ᡢ����������DZ��ĥ����Ȥ��䤨�Ƥ��ʤ���

LINE¦�ˤϥ��롼�פǽ�ʣ������Ȥ��ä��������⤢��褦����LINE�οƲ�ҤǤ���Z�ۡ���ǥ�����2�Ʊ����ZHD�Ҳ�ҤΥ�ա���ޤ�3�Ҥ���ʻ�������ˤ��ɽ������ZHD�ϥ��롼�פ�PayPay�ڷ��������Ƥ��ꡢLINE�ڷ��ϻ��Ȥ���ʣ���Ƥ�����

LINE����¼HD��2023ǯ�հʹߡ����̲���¾�ξڷ���Ҥʤɤ�LINE�ڷ�����Ѥ���Ƥ��Ƥ�������äȤ⡢�ֻ���³�����Ȥʤɤ��顢�㤤�꤬���Ĥ��äƤ��ʤ��ä���

�����餯����Blog���ɤ�Ǥ��ͤ������⤦�������ȵ����դ��Ƥ����Ϥ��Ǥ���

�����θ���LINE�ڷ����ڷ����Ȥ���ű�ह�뤳�Ȥ���ꤷ���ȥ˥塼����ή��ޤ�����

�����餯���αƶ��Ǥ��礦����LINE�ڷ����ֻ�150���ߤ�����Ȥ���LINE��ա������LINE�ڷ���PayPay�ڷ��Ϥɤ��ʤ롩���Ȥ��ä������Υ����������ޤ��������Ƥޤ���

�����餯����Blog���ɤ�Ǥ��ͤ������⤦�������ȵ����դ��Ƥ����Ϥ��Ǥ���

�����θ���LINE�ڷ����ڷ����Ȥ���ű�ह�뤳�Ȥ���ꤷ���ȥ˥塼����ή��ޤ�����

�����餯���αƶ��Ǥ��礦����LINE�ڷ����ֻ�150���ߤ�����Ȥ���LINE��ա������LINE�ڷ���PayPay�ڷ��Ϥɤ��ʤ롩���Ȥ��ä������Υ����������ޤ��������Ƥޤ���

�����������餤�Ǥ��������⤽��LINE�ڷ���400���ߤ�λ���ɥ֤��ꤲ�����

2022ǯ�ޤǤ˱Ķȼ��ס�=����ˤ�100���ߤˤޤ����䤹�Ȥ������ܷײ褬����ޤ���

��������ǰ�ʤ��顢2022ǯ3���������Ǥ�ǯ����������ä���26�����Ǥ�����(�ߧՎ�;)

����ˤ��λ������߷�»�������Ǥ�300������Ķ������˴�ե饰��Ω�äƤ���Ǥ����💀

�����ɸ100���ߤ����ä�1/4����ã���Ǥ����������ֻ����߷�300���ߤ�����

����ʤ餳���Ǥ��ä�����¼�����˰�����餻��LINE�ڷ���ű�ह�٤����ä���Ǥ���͡�

���ΰ����ǡ���ա���LINE�Ȥ��������ꤷ�����Ȥ��͡��ʷб�Ƚ�Ǥ��٤�Ƥ��ޤä�

ű���Ƚ�Ǥ��Ǥ��ʤ��ޤޥ������Ȼ��֤����2023ǯ�ˤʤäƤ��ޤ��ޤ���

��������ǰ�ʤ��顢2022ǯ3���������Ǥ�ǯ����������ä���26�����Ǥ�����(�ߧՎ�;)

����ˤ��λ������߷�»�������Ǥ�300������Ķ������˴�ե饰��Ω�äƤ���Ǥ����💀

�����ɸ100���ߤ����ä�1/4����ã���Ǥ����������ֻ����߷�300���ߤ�����

����ʤ餳���Ǥ��ä�����¼�����˰�����餻��LINE�ڷ���ű�ह�٤����ä���Ǥ���͡�

���ΰ����ǡ���ա���LINE�Ȥ��������ꤷ�����Ȥ��͡��ʷб�Ƚ�Ǥ��٤�Ƥ��ޤä�

ű���Ƚ�Ǥ��Ǥ��ʤ��ޤޥ������Ȼ��֤����2023ǯ�ˤʤäƤ��ޤ��ޤ���

LINE�ڷ���2022ǯ��4��Ⱦ����2021/4��2022/3���̴��軻

�Ķȼ��ס�26��6,400����

�Ķ����ס�104��4,000����

�о����ס�105��1,400����

�������ס�105��4,900����

�ǽ�Ū�ˤ�Z�ۡ���ǥ����οƲ�ҤΥ��եȥХ����ޤ���٤��Τ˥֥��ڤ��

�֤Ƥ�餵�ä��Ƚ�ʣ�����٤��ơ����ӤǷ�̽Ф� ���ȶ��������ռ�Ĺ��ų������

���ȶ��������ռ�Ĺ��ų������

�����ǿ����ˣڥۡ���ǥ����Υȥåפ�Ω�ä���LINE��Ĺ�ν�������Ĺ��CEO�Ǥ���

���Τؤ�ηаޤ����п�ʹ�ˤ��路���ܤäƤ����5��13����blog�Ǥ���ޤ�

�����ƿ������ȥåפ�Ω�ä�������Ĺ��LINE��Ԥ�ű������˷��ꤷ�Ƥޤ���

����˺����LINE�ڷ�����¼�����˰ܴɤ�����Ȥ�����ˡ��ű�����������äƤ��ȡ�

���˲�ǯ�����˼��Ԥ����ꤷ�Ƥ����Τ˥��������ȼ����ĤФ���ǡ���Ҥν����������ʤޤʤ��ä��ΤǺ���쵤���ڤ�ΤƤ�ű����ǹԤ����äƤ��Ȧ�(���� )

����������̣�Ǥϼ�Ĺ����ˤ�äư쵤��LINE�ڷ���ű�ब��ޤä��Ȥ������Ǥ��礦��

��Ϥ�LINE�ڷ��ˤ��Ƥ�LINE��Ԥˤ��Ƥ�Ʋ�Ҥ���Ĥ˳��Ƥ����Τ�

�ǽ���������줬��Ǥ��뤫�DZ䡹����Ǥ�����դ���ä����Ƥ�����Ǥ��礦��

LINE�ڷ���NISA��iDeCo�äƤ����ΤǤ����ʤ���Ϥ������ӥ���ߤ��ޤ� ���äƤ��ȤϽ���ʤ��Τǡ��ɤ����ξڷ���Ҥ˰����Ѥ����ʤ���Ф����ޤ���

���äƤ��ȤϽ���ʤ��Τǡ��ɤ����ξڷ���Ҥ˰����Ѥ����ʤ���Ф����ޤ���

�����ӥ���λ����ˤ϶�ͻģ�λ�Ƴ�Ǹܵ��ݸ��ޤ�ʤ��Ȥ����ʤ�����Ǥ�(�����؎���)

��NISA��iDeCo�Τ褦��Ĺ�����ʤϸܵ��ݸ�Τ��������ǽ�λ��Ͻ���ʤ���

���Фε����ˤ�2023ǯ�հʹߡ�LINE�ڷ�����Ѥ���������Ƥ����㤤���õ����

�㤤�꤬���Ĥ���ʤ��ä��Τ���¼������������ä��ȽƤ���ޤ�

�����������������ʸ�Ĥ��Ĥ�LINE�ڷ���1ǯ�ʾ���֤�ϲ�Ƥ����ΤǤ��礦

�����Ƥ褦�䤯������ˡ����ޤä��Τ�ű��Ȱܴ���ˡ��ȯɽ�����äƤ��ȤǤ��͡�

���ʤߤˤʤĤ��ȤϤȤä����ѶȤ���������ȵ����դ��Ƥ��ޤ���

ľ���1ǯ�֤˵��������ݤȤ��ƤϤ��Τؤ��礭�ʥ����ݥ�����ˤʤ�ޤ���

��2022ǯ����������LINE�ڷ����ͥåȤΤ����빭��������ƽ��Ҥ���ߤ��Ƥ�����

����ǯ3��5��˼»ܤ��Ƥ��������Ĥ���2023ǯ�ϿƲ�Ҥ��»ܤ��ʤ��ä���

���Ҳ�Ҥ�LINE�ڷ��ηбĿؤ������ͻ��ǼƲ�Ҥμ�Ĺ��2023ǯ�˹�ų

���ʤߤ����祤��٥��Ⱦڷ����ѶȤ�����¼���������礵��뾯����������

�бĿؤ���ų���������ͻ���ȯɽ����Ʋ�Ҥ�����㤯����ˤʤäƥȥ�֥뤬³����

�Ǹ������ȥ�֥�ǹ�����ʬ�Ȥ����ǰ��ʷ�̤Dz�Ҥ���ळ�Ȥˤʤ�ޤ���

����¼�����ζ��Ӱ����ǥ��祤��٥��Ⱦڷ�����Ω���ʤ�����Ĺ����ų��

��

�������Ǿڷ�����������ƲԤ��ӥ��ͥ����ĥ��������¼������Ĺ���о졣

��

�����祤��٥��Ⱦڷ��ηбĿؤ���ų�����Τ�������ѶȤ������ȯɽ��

��

�����ο�ǯ�塢��ޥ�ڷ��λ���������Ԥ����ֻ������ο���¼������Ĺ�ų��

LINE�ڷ��ξ���2022ǯ6��ν����ͻ��������ǤϤä�����֤���LINE�ڷ��Ϥ⤦Ź������������ä���� ���ȶ����ο�����˻��ޤ���

���ȶ����ο�����˻��ޤ���

��Ҥä����οͻ��˥塼���Ƥ����糵�Τ��Ȥ�ͽ�ۤǤ��Ƥ狼���Ǥ���ͦ�(���� )

�ǽ�Ū�ˤ�Z�ۡ���ǥ����οƲ�ҤΥ��եȥХ����ޤ���٤��Τ˥֥��ڤ��

�֤Ƥ�餵�ä��Ƚ�ʣ�����٤��ơ����ӤǷ�̽Ф�

���ȶ��������ռ�Ĺ��ų������

���ȶ��������ռ�Ĺ��ų�����������ǿ����ˣڥۡ���ǥ����Υȥåפ�Ω�ä���LINE��Ĺ�ν�������Ĺ��CEO�Ǥ���

���Τؤ�ηаޤ����п�ʹ�ˤ��路���ܤäƤ����5��13����blog�Ǥ���ޤ�

�����ƿ������ȥåפ�Ω�ä�������Ĺ��LINE��Ԥ�ű������˷��ꤷ�Ƥޤ���

����˺����LINE�ڷ�����¼�����˰ܴɤ�����Ȥ�����ˡ��ű�����������äƤ��ȡ�

���˲�ǯ�����˼��Ԥ����ꤷ�Ƥ����Τ˥��������ȼ����ĤФ���ǡ���Ҥν����������ʤޤʤ��ä��ΤǺ���쵤���ڤ�ΤƤ�ű����ǹԤ����äƤ��Ȧ�(���� )

����������̣�Ǥϼ�Ĺ����ˤ�äư쵤��LINE�ڷ���ű�ब��ޤä��Ȥ������Ǥ��礦��

��Ϥ�LINE�ڷ��ˤ��Ƥ�LINE��Ԥˤ��Ƥ�Ʋ�Ҥ���Ĥ˳��Ƥ����Τ�

�ǽ���������줬��Ǥ��뤫�DZ䡹����Ǥ�����դ���ä����Ƥ�����Ǥ��礦��

LINE�ڷ���NISA��iDeCo�äƤ����ΤǤ����ʤ���Ϥ������ӥ���ߤ��ޤ�

���äƤ��ȤϽ���ʤ��Τǡ��ɤ����ξڷ���Ҥ˰����Ѥ����ʤ���Ф����ޤ���

���äƤ��ȤϽ���ʤ��Τǡ��ɤ����ξڷ���Ҥ˰����Ѥ����ʤ���Ф����ޤ��������ӥ���λ����ˤ϶�ͻģ�λ�Ƴ�Ǹܵ��ݸ��ޤ�ʤ��Ȥ����ʤ�����Ǥ�(�����؎���)

��NISA��iDeCo�Τ褦��Ĺ�����ʤϸܵ��ݸ�Τ��������ǽ�λ��Ͻ���ʤ���

���Фε����ˤ�2023ǯ�հʹߡ�LINE�ڷ�����Ѥ���������Ƥ����㤤���õ����

�㤤�꤬���Ĥ���ʤ��ä��Τ���¼������������ä��ȽƤ���ޤ�

�����������������ʸ�Ĥ��Ĥ�LINE�ڷ���1ǯ�ʾ���֤�ϲ�Ƥ����ΤǤ��礦

�����Ƥ褦�䤯������ˡ����ޤä��Τ�ű��Ȱܴ���ˡ��ȯɽ�����äƤ��ȤǤ��͡�

���ʤߤˤʤĤ��ȤϤȤä����ѶȤ���������ȵ����դ��Ƥ��ޤ���

ľ���1ǯ�֤˵��������ݤȤ��ƤϤ��Τؤ��礭�ʥ����ݥ�����ˤʤ�ޤ���

��2022ǯ����������LINE�ڷ����ͥåȤΤ����빭��������ƽ��Ҥ���ߤ��Ƥ�����

����ǯ3��5��˼»ܤ��Ƥ��������Ĥ���2023ǯ�ϿƲ�Ҥ��»ܤ��ʤ��ä���

���Ҳ�Ҥ�LINE�ڷ��ηбĿؤ������ͻ��ǼƲ�Ҥμ�Ĺ��2023ǯ�˹�ų

���ʤߤ����祤��٥��Ⱦڷ����ѶȤ�����¼���������礵��뾯����������

�бĿؤ���ų���������ͻ���ȯɽ����Ʋ�Ҥ�����㤯����ˤʤäƥȥ�֥뤬³����

�Ǹ������ȥ�֥�ǹ�����ʬ�Ȥ����ǰ��ʷ�̤Dz�Ҥ���ळ�Ȥˤʤ�ޤ���

����¼�����ζ��Ӱ����ǥ��祤��٥��Ⱦڷ�����Ω���ʤ�����Ĺ����ų��

��

�������Ǿڷ�����������ƲԤ��ӥ��ͥ����ĥ��������¼������Ĺ���о졣

��

�����祤��٥��Ⱦڷ��ηбĿؤ���ų�����Τ�������ѶȤ������ȯɽ��

��

�����ο�ǯ�塢��ޥ�ڷ��λ���������Ԥ����ֻ������ο���¼������Ĺ�ų��

LINE�ڷ��ξ���2022ǯ6��ν����ͻ��������ǤϤä�����֤���LINE�ڷ��Ϥ⤦Ź������������ä����

���ȶ����ο�����˻��ޤ���

���ȶ����ο�����˻��ޤ���

��Ҥä����οͻ��˥塼���Ƥ����糵�Τ��Ȥ�ͽ�ۤǤ��Ƥ狼���Ǥ���ͦ�(���� )

2023ǯ05��13��

LINE��ա�����ǡ����ֻ���PayPay�ڷ���LINE�ڷ��Ϥɤ��ʤ롩

2023ǯ03��30��

�ߤ��ۡ�LINE�ο���ԡ�������ǰ�ء�����ͻ���Ȥμ��Ԥ������

2022ǯ11��29��

2021ǯ07��31��

LINE�ζ�ͻ���Ȥϡ��ݾǤ������ǡ�����ű��ˤʤꤽ��(�����؎���)

2021ǯ07��31��

�ڷ�������ί�ᤳ�ȡ�LINE�ڷ����Ĥ����ֻ�153���ߤ�塪

2018ǯ11��29��

LINE�ζ�ͻ������������礷�����Τ����Ǽ��Ԥ���Ǥ�

2023ǯ05��25��

�֤ߤ�ʤζ�ԡĿͥ�����Ǻ��Ĥդ������ƣǡ���������ǯ������

�ͥåȶ�ǺǸ�ȯ��GMO�������鎣���ޤ�����ǰ��

��������2ǯ����ݤ����Ʋ�ҤȤ�Ϣ�Ȥ⥫��

��������2ǯ����ݤ����Ʋ�ҤȤ�Ϣ�Ȥ⥫��

2023/01/17 8:20�����ηк�

��ë��������Ω�ĥ��ե����ӥ�ֽ�ë�ե��饹�ס��٥���㡼�ʤɤ����Ѥ���ϥ��ƥ��γ�����Ź����Τ��������ͥå���Ȥ�GMO��������ͥåȶ�ԡ�GANB�ˤ����ͥåȶ�Ȥ��ƤϺǸ�ȯ�Ȥ�Ʊ�Ԥ�������ǰ���ޤ��Ƥ��롣

GANB��2018ǯ7��˱ĶȤϤ�������ϳ���5ǯ�ܤ�2023ǯ3����ι�������⤯����Ǥ����������������̤�����פ����Ӥ������Τۤɹ�������ɸ��2025ǯ3����˸���ݤ�������2022ǯ10��ˤϡ��Ʋ�ҤΤ���������GMO���롼�פ�����87���ߤλ�������������뤳�Ȥ��ޤä���

Ʊ�Ȥ��塹�ȶ��ӤФ��桢���ޤ������Ԥ�GANB�����פ�����Ǻ����طʤˤϡ���ͭ�Υӥ��ͥ���ǥ�β��Ǥθ����Ȳ��꤬���ä���

���ޥ����ѡ֤ߤ�ʤζ�ԡĿͥ�����Ǻ��Ĥդ������ƣǡ���������ǯ������

2023/05/23 16:57�����俷ʹ����饤��

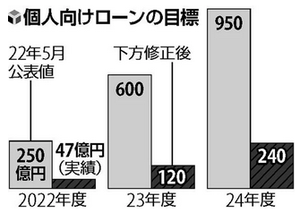

�դ������ե��ʥ�륰�롼�סʣƣǡ��ϣ������������Υ��ޡ��ȥե������ѡ֤ߤ�ʤζ�ԡפο����ʷбķײ���ɽ���������פ���Ǥ���Ŀ���������λĹ⤬����Ǻ��Ǥ��ꡢ����������ɸ������Σ�������ǯ�٤��飲��ǯ�٤˸�ľ������̾�٤θ��夬����ǡ��������˸�����¾�ҤȤ���Ȥ���礹�롣

�ߤ�ʤζ�Ԥϣ���ǯ����ȳ������Ȥ��Ƴ��Ȥ�����������ǯ����˻Ϥ�Ŀ���������ϣ���ǯ�����λĹ⤬�������ߤǡ�����ǯ�����������ɸ�ʣ��������ߡˤΣ�ʬ�Σ��ˤȤɤޤä������Τ��ᡢ����ǯ�����λĹ���ɸ�������ߤ��飲�������ߤ˲����������롣

���¿�����ɸ��ꣲ�������ʤ��������ǡ�Ʊ�ԤϡֻĹ�ϱ����夬�����¤��Ѥ߾夬�äƤ��뤬���ܵҤؤ�ǧ���ٸ��夬�٤�Ƥ���פȤ��Ƥ��롣

������Ǥ������������©�����ο���Ǻ�ߤǡ������ƥ��Ϣ��Ҥȹ绻�����������פϣ���ǯ�٤ˣ��������ߤ��ֻ��Ȥʤꡢ��������ɸ�������ꤷ�����դ������ƣ��⣲��ǯ�����Ϣ��軻�ǡ���Ϣ���ȤȤ��ƣ������ߤ�����»����夷�Ƥ�����Ӥ������ĥ�äƤ��롣

���ȺǶ�ˤʤäƥͥåȶ�Ԥ˻������Ƥ����Τ����餿��Ƶ�����Ƥߤޤ�

2�ԤȤ⻲�����Ƥ��Ƥޤ����������ΤǤɤ�����ֻ��ʤΤǤ����ˤϤ��Ф餯����ޤ���

���������֤ߤ�ʤζ�ԡפ϶��Ӱʳ�����ɸ��̤ã������¿���Τ����ˤʤ�ޤ�

�ߤ�ʤζ�Ԥ���ɸ̤ã����

������1ǯ�ܤ��¶���ɸ�ۤ�250���ߤ��ä��Τ�1/4��65���ߤ��ä�

��24ǯ3������¶���ɸ�ۤ�2,500���ߤ���950���ߤ�����������������

��2022ǯ�����θĿͥ�����Ĺ⤬������ɸ��250���ߤ�47���ߤ�1/5��̤ã���ä�

��2024ǯ�٤θĿ������������ɸ�ۤ�950���ߤ���240���ߤ�1/4�˲�������

��25ǯ3��˿Ͱ�������ײ��3�ܤˤ�����400�ͤ����䤹

���ֵ��ˤʤ�Τ����虜�虜�Ʋ�ҤΤդ�����FG�μ�Ĺ���ָĿ���������μ��ײ��˴��Ԥ�����ȤޤǶ����ץ�å��㡼������줿��ɸ�����Ǥ˼����������ȤǤ�

2022ǯ���θĿ���������λĹ��250�������ä��Τ����ä���47�����Ǥ���(((( ;�ߧՎ�)))

��ɸ�ۤ˾�����ʤ��ä��Ȥ��ʤ������뤫�⤷��ʤ����ɡ�1/5�ϥޥ����Ǥ��硣

�����餯���ΤޤԤ���2024ǯ�١ʤĤޤ�2025ǯ3�����ˤ���ɸ�Ǥ���Ŀ���������λĹ�950���ߤ⡢���ٲ�����������2ǯ��˷бĿؤμ�����ǹ�ų����Ƥ����Ǥ����

�¶�Ĺ�Ⳬ��1ǯ�ܤ���ɸ�ۤ�250���ߤ��ä��Τ���̤�65�����Ȥ��ä���1/4�Ǥ�����

2024ǯ3����ʤĤޤ�2025ǯ3�����ˤ��¶�Ĺ����ɸ�ͤ�2,200������950������

Ⱦʬ�ʲ�����Ȥ����Τˤ�����ɸ�Ǥ���ã���Ǥ���Τ����ʤ��������ΤǤ�(�����؎���)

�ֻ��и������¶�ζ���������夲�ޤ���Ф����餯��ɸ��ã���Ͻ����Ǥ��礦����

��������������վ�ˤʤä��ֻ����Ĥ��ǷбĤ�������Ȥ��ˤʤ뤫��Ǥ�

�ˤ�Ĥ����ɤ��ʤ��Τ�����ײ��3���ˤ�����400�ͤ˿Ͱ������䤹�Ȥ�����ʬ�Ǥ�

�ߤ�ʤζ�Ԥϸ¤�줿��ǽ�ȸ¤�줿�����ӥ���Ÿ�����Ƥ륹�ޥ۶�ԤʤΤ�

�Ͱ�����ɸ��3�ܤ����䤹�ȿͷ����3�ܤ��Ĥ�夬��ΤǼ��פ����������������ޤ�

����ʤ鿷������������Ԥ�3ǯ����˹�������ã�����ʤ���Фʤ�ʤ��롼�뤬����

���Υ롼�����ʤ�����С��Ĥޤ����ȵ����ä��Ȥ�����������������ޤ���

Ĵ�٤��Ȥ������ߤ�ʤζ�Ԥ�2020ǯ12��˶�Զ��ȵ�����������Ȥ���ޤ���

2021ǯ5��˳��Ȥ��Ƥ���3ǯ����˹������Ȥ��ޤ�̵���ʤ�ʤ��Ǥ��礦��

�����ˤ����ߤ�ʤζ�ԤϹ���������ɸ�������2025ǯ�٤���2027ǯ�٤ؤ�

2ǯ�������ꤹ���Ȥ���Τǡ�3ǯ����˹������ץ롼�����������Ƥ�Τ��⤷��ޤ���

���֤��Ԥϳ������餫�����ֻ��Ǥ��������ǽ�Ū�ˤ���ɴ�����ȿƲ�Ҥ�����

�����������ǿƲ�Ҥλ�ɩUFJ�ե��ʥ�륰�롼�פ��������Ҥ��㤤��ä�

̵����ꤳ���Ĥ��ƹ�������ã�������������Ȥ줿�Ȥ������ä�����ޤ���(���� )

�⤷���ΤޤԤ��Фߤ�ʤζ�Ԥ⤸�֤��Ԥ�Ʊ�����֤��ɤ����ޤ줽���Ǥ���

�ޤ�����˱������ֻ��ο�������Τ⤹�٤ƿƲ�ҤΤդ�����FG�ʤΤ�

�ߤ�ʤζ�Ԥˤ������ˤ��⤫�椯��ʤ��Τ�¾�ͻ��ǺѤ��ä��⤷��ޤ���

���֤�Ȥ��Ƥߤ�ʤζ�ԤηбĿؤμ��٤����Ф������ʢ�Ȥ��Ϥ��뤫��Ǥ�

������GMO��������ͥåȶ�Ԥ�����̾���������鿮����ԤǶ��̾���̾���������ʤΤǡ����⤽��3ǯ����˹��������ʤ��Ȥ����롼�뤽�Τ�Τ�Ŭ�ѳ��Τ褦�Ǥ���

�Ĥޤ��������¿�����֤������ä��Ȥ��Ƥ����ȵ����ä��Ȥ��ϲ���Ǥ��ޤ���

�������٤�Ĺ��Ū�˹�������ƷбĤ˼���Ȥ�;͵����äƤ���äƤ��ȤǤ���(���� )

Ϳ�����Ƥ��郎�礭���㤦�Τǡ��ߤ�ʤζ�ԤϿ���ʰ�̣��������Ω���Ǥ�����

�դ�����FG��8354�� 2,620�ߡ���17�� �ʡ�0.6���

https://kabutan.jp/stock/chart?code=8354

https://finance.yahoo.co.jp/quote/8354.T/chart

���ޥ���ȤΡ֤ߤ�ʤζ�ԡ�1��ǯ��100��DL���ˤǼ��ΰ��ϡ�

2022ǯ05��31�� 07��00ʬ ITmedia

���ץꥱ����������������ɿ���105�������¿���40�����¡��������¶�Ĺ��58.5���ߤȤʤä������η�̤ˡ��ʵȷ��Ƭ��ϡֻ����̤�ˤϽ��ޤ�ʤ��ä��ΤϻĹ⤯�餤���פȶ���ĥ�롣

���³��ߤ���Ĵ�ʰ����ǡ������ʤ��ä��Τ��¶�Ĺ�������顢��ɸ�Ȥ���250���ߤ�Ǥ��Ƥ��������Ϥ��ʤ��ä���58.5���ߤ���¤������ľ������5000�ߡ��ۤȤ�ɤΥ桼�����������¤ˤ��������Ƥ��ʤ���

�դ�����FG��Ĺ�֤ߤ�ʤζ�ԡ���������ײ��˴��ԡ�

2022ǯ5��30�� 14:00 ���ܷкѿ�ʹ

�դ������ե��ʥ�륰�롼�ס�FG���θ����Ĺ�����ܷкѿ�ʹ�Υ��ӥ塼�ǡ������Υǥ�������ȶ�ԡ��ߤ�ʤζ�ԤˤĤ��ơ֥ǥ�����͡��ƥ��֤θܵҤ����¤��äƤ��줿���Ȥ��礭�ʼ��ϡפȳ��Ȥ���1ǯ�μ�������ä���

�դ�����FG��25ǯ3����ޤǤ�����бķײ�ǡ��ߤ�ʤζ�Ԥι������Ͻ��פʥơ��ޤ��������ϡ֤ʤ�Ȥ��äƤ�Ŀ���������μ��ײ�����Ԥ���פ��Ϥ����롣�ߤ�ʤζ�Ԥ����̤˥��롼�פδ��Ԥ������롣

�դ�����FG�Υǥ�������1ǯ�����Ƥˤ⥷���ƥ�Τ�

2022ǯ5��30�� 14:00�����ܷкѿ�ʹ

�դ������ե��ʥ�륰�롼�ס�FG����2021ǯ5���Ω���夲���ǥ�������ȶ�ԡ֤ߤ�ʤζ�ԡפϡ����Ƥˤ⥷���ƥ�γ�������˾��Ф����ޤ��¶�Ĺ�ʤɤξ����ȷ������ץ�ʤɤ�ɽ���Ǥ���褦�ˤ�����Ȥߤ�Ĥ��ꡢ�ͥåȷ�ѵ�ǽ������ʤ����롣���ԤθܵҸ����ˤϿ����˥������ʤ���������ʤɡ�����2ǯ�ܤ�ޤ����Ԥ�����ȥ�ǥ�ζ��β���ޤ���

��ͣ������Ȱ�ä��סʱʵ�Ƭ��ˤΤ��Ŀͤ��¶�ο���Ǻ�ߤ�������1ǯ������65���ߤȡ���ǯ�٤���ɸ���ä�250���ߤ��礭������롣����������бķײ�ǤϹ��������ܻؤ��Ȥ��Ƥ���24ǯ3������¶������ɸ�ˤĤ��ơ����������2200���ߤ���950���ߤ������˲�������������

�ߤ�ʶ�����ݤϤդ�����FG�ο�ϩ�ˤ�ƶ����롣Ʊ�Ԥؤ��Ѷ����η�̡��դ�����FG��22ǯ3����ν����פ�1�����ٲ���������줿�������Ĺ�ϡָܵҤ�ɬ�פȤ��뵡ǽ���Ǥ�����Ȥߤ�Ĥ��뤳�ȡ����줬�Ǥ�������Ѥ������뤷��BaaS���ղò��ͤ�夬��פȴ��Ԥ��롣

2ǯ�ܰʹߤϡ֤�äȥ��ԡ��ɤ�夲�ƿ������ӥ��侦�ʤγ�ȯ��ʤ��סʱʵ�Ƭ��ˤ�����������䤹��25ǯ3����˿Ͱ�������ײ��3�ܤˤ�����400�ͤȤ���ۤ��������ƥ���濴��3ǯ�֤��߷פ�125���ߤ���롣�۶ȼ�俷����Ȥζ�ͻ�ؤλ������꼡���ʤ��������ϤΤ��륵���ӥ������߽Ф��뤫�����Ӥ������1ǯ�Ȥʤꤽ������

2023ǯ05��13��

LINE��ա�����ǡ����ֻ���PayPay�ڷ���LINE�ڷ��Ϥɤ��ʤ롩

ZHD����ϩ��3�ҹ�ʻ������EC���¤�LINE���˥ƥ�����

2023ǯ2��2�� 22:00�����ܷкѿ�ʹ

Z�ۡ���ǥ�����ZHD�ˤ��絬�Ϥ��ȿ��������ѹ���Ƨ���ڤ롣2023ǯ����˻����Υ�ա���LINE��3�ҹ�ʻ���롣4�����ɽ�������LINE��Ĺ�ν�������ĹCEO�ʺǹ�б���Ǥ�ԡˤ˾��ʤ���LINE�����ߤοƤǴڹ�ͥ��С��пȤο������ۼ�������ɽ������ġ�

������ŻҾ������EC�ˤǸ��������Ӥ�³���ʤ���LINE�γ�ȯ�Ϥ˥����ӥ���ƥ����줹�롣SNS�ʸ�ή�����ȡˤʤɤǶ���Ϸ㲽���Ƥ��꿷��������ϩ�����ФȤʤ롣3�ҹ�ʻ����طʤˤϥ��롼����Υ����ӥ�Ϣ�Ȥ��ʤ�Ǥ��ʤ��ä����Ȥ����롣���ޥ۷�Ѥ�PayPay��LINE�ڥ��ʤɻ��Ȥν�ʣ�⾯�ʤ��ʤ���

3�ҹ�ʻ�ǰջ�����®�������٤�Ƥ����ա���LINE��IDϢ�Ȥʤɤ�ʤ�롣��ʣ���Ȥκ��ԤΤۤ���9�����ͤȤ����֥�ա�����¿���ס����ջ��LINE�Υ桼�������פ��������������ӥ��γ�ȯ����ꤹ��Ȥߤ��롣

�����ջ�������ϡ֥ץ������ȥե������ȡפȤ������դ�Ĵ�����������ӥ���ȯ���������LINEή�ǵ��ѽŻ�Υƥå�����ѥˡ����ܻؤ�������������ƻ�ڤ�ʿ����ǤϤʤ������ջ�Ϻ���������ѹ��ˤĤ��ơ�22ǯ11�������������Ƥ����פ�������������������ä��礤�ξ��ŤͤƤ����Ȥ�����������������������ž��ž���Ƥ����Ȥߤ��롣

Z�ۡ���ǥ����ȥ�ա���LINE��2023ǯ10��˹�ʻ��ͽ�ꤷ�Ƥ�������̾�ϡ�LINE��ա��פ��ѹ������ȥץ쥹�����ʤɤǤ��Ǥ�ȯɽ���Ƥ��ޤ���(���� )

��Ū�Ȥ��Ƥ�LINE�ȥ�ա���������̤����ޤ��夬�äƤ��餺����ʣ�����ޤޤλ��Ȥ�����ʤɤ�Ĵ�����٤�Ƥ��������Ȥ���ߤޤ��ˤʤäƤ���ʤɤ���ͳ�Ǥ���

Ʊ�����롼����˻����褦�ʲ�Ҥ��ŤʤäƤ���̵�̤�����ΤǾʤ��Ƥ����ȽƤޤ���

���ʤߤ�LINE��ա������ˤϤ��Ǥ�PayPay��ԡʵ쥸��ѥ�ͥåȶ�ԡˤ�����Τ�LINE��Ԥ����פ�Ƚ�Ǥ����Τ⺣��ηб����礬�ƶ�������ΤȻפ��ޤ�

LINE��ա������ˤ����ֻ���LINE�ڷ���PayPay�ڷ���2�ĤΥ��ޥ۾ڷ����֤鲼���äƤ��ơ��ۤȤ�ɰ�̣��ʤ��Ƥʤ��Τ���ޤˤ�������Ԥ��Ƥ����Ǥ��礦��(���؎���)��

��������2�Ҥ����礹��������ƥ���������Ĺ���ˤ錄�ä�ȯ������ǥ��åȤ��礭��

2023ǯ9��ޤǤ�SBI�ڷ��������������̵���������ȯɽ���Ƥ��ƴĶ�����Ѥ��뤿��

����ʥ����ߥǥ����ƥ������֤�ȯ������ȶ����Ϥ��ꤨ������������ˤʤ�ޤ�

�������ߤ����ʤΤ���������ʤ�Ƥ�äƤ��ʤ������Ȥ������ȤǤ���(���� )

�����餯��PayPay�ڷ���LINE�ڷ��Τɤ��餫�����ꤷ�ư��ܲ����Ƥ������Ȥˤʤ뤫

�⤷����2�ҤȤ���Ȼ�����������LINE�ڷ�����¼�����ˡ�PayPay�ڷ��Ϥߤ��۾ڷ��ˡ�

����Ȥ����ɤ��餫�������ˤʤ�ΤǤϤʤ�����ͽ�ۤ��Ƥ��ޤ�(�����؎���)

���ʤߤ�PayPay�ڷ���LINE�ڷ��Ȥ�����ֻ��ǹ������Τ�ɤ�ޤä���Ω�äƤʤ��Τ�

������ȿ����Ԥä�����2�ҤȤ��������ű�ह���ǽ�����⤤��ͽ�ۤ��Ƥޤ�

�ʥ����Ⱥ︺�Ȥ���Ψ���Ȥ������դ�ZHD�β�һ����ˤ�������Ƥ���Τǡ�

��̤Ϥɤ��ˤ��衢���֤�����ǥ��ޥ۾ڷ�2�ҤϤ�����ű�फ�����������Ǥ��礦��

���ȤϤ⤦LINE��ա���Ƚ�Ǥ��ᤤ���٤����ΰ㤤�Ǥ����ʤ���ǤϤʤ��Ǥ��礦��

���ʤߤ�LINE��ա�����������䵭���ˤ��֥��ԡ��ɥ��åס��Ȥ��ֿ�®�����Ȥ������դ�����¿�����դ�Ƥ����Τ�PayPay�ڷ���LINE�ڷ��κǽ������ˤĤ��Ƥ�

���Ū���˷�̤�������뤳�Ȥˤʤ�ΤǤϤʤ����Ȼפ��ޤ���(���� )

�ȤϤ�������������¼������ߤ��۾ڷ������Ĥ˿���ʤ�����ˤ�����ʤ��Τ���¤�

2023ǯ������餫��Ƚ�����������������ǽ�����⤤�ΤǤϤʤ����ȹͤ��ޤ�

PayPay�ڷ��Ϥ��⤽�⥽�եȥХ�¾�Ҥ������������ΤΤ��ޤ��Ԥ��ʤ��ơ�

�Ҳ�ҤΣڥۡ���ǥ����˲����Ĥ��ƴ��ꤲ�����Ʒ�ʤ����Ǥ�ν�ߤ��㤤�ޤ���

��Ǥ�ϥ��եȥХ�¦�ˤ��äơ��ڥۡ���ǥ����ηбĿؤ���Ǥ�Ϥ���ޤ���(�����؎���)

����LINE�ڷ��Ϻǽ餫��LINE����褷����Ω�����Ʒ�ʤ�Ǥ����̣100����Ǥ�Ǥ�

�⤷LINE�ڷ����ǽ餫��FX��CFD��ᥤ��ˤ���FX��ҤȤ��ƥ������Ȥ��Ƥ�����

�������٤Ϥ��Ǥ˹�������ã���Ǥ��Ʋ�Ҥ�¸³�Ǥ��Ƥ�����ǽ���Ϲͤ����ޤ���(���� )

�٥���㡼��ȤϤȤˤ������������ͥ�����ʤ����ڤ��䤹��Ω���ˤʤ�ޤ�

�Ҳ�Ҥʤ�Ʋ�Ҥ��ڤ��뤷�������Ǥʤ��ʤ�л����VC���ڤ�ΤƤ���Ω��Ǥ���

���ȳ���ϸ�ˤ��ơ��Ȥˤ����������Ȥ�����̤���˼����Ƥ����ʤ���

�Ʋ�Ҥ�VC�ΰ���Ū���Թ�ǽл��ߤ����夤Ω��ʤ�Ǥ����(�����؎���)

�⤷LINE�ڷ����ǽ餫��FX��ҤȤ��ƥ������Ȥ��Ƥ�а����������Ĥ줿���⤷��ʤ���

������ã�����Ƥ����ɲýл�����ƾڷ���Ҳ���ʤ��������β�ǽ���Ϥ��ä��Ǥ��礦

�ʤ�����¼�����Ͼڷ���ҤǤʤ��Ⱥǽ餫��л��¤äƤ��Ϥ��ʤΤǸ�������

�Ʋ�Ҥ��͡������Ǥ��Թ礬��ͥ������ơ���̤Ȥ�����ά������ˤ��줿���Ȥ�

�ǽ餫���Ť����κ���Ĥ����ޤ��Ȥ����Τ�LINE�ڷ������֤μ����Ǥ��礦��(���� )

����Ȥ���������ά�����Ƥ���вᾮ�ʻ��ܤ����ϤǤ⾡�����뤳�ȤϤǤ��ޤ���

���ä���ά�����Ƥ����顢�ɲäǻ��ܤ����Ϥ��겼���Ƥ��ž���뤳�ȤϤǤ��ޤ���

LINE�ڷ��ϿƲ�Ҥλ��ǤʤɤǺǽ餫���٥��Ȥ���ά������Ǥ��Ƥ��ʤ��ä��Τ�

���椫�鹲�Ƥ�FX��CFD���Ϥ�����Ϥ�Τ��٤�������������Ū�����Ǥ��礦

�ʤ���Ͽ�ǯ���ˤ�ǽ餫�餳��Blog�ǻ�Ŧ���Ƥ������ƤʤΤ������η�̤Ǥ��礦��

�Ʋ�ҤǤ���Z�ۡ���ǥ����μ�Ĺ�����դDz�Ĺ�ˤʤä�CEO�����夷�Ƥ뤷

LINE��Ĺ�ν�����Z�ۡ���ǥ����ο�CEO�˽�Ǥ�������Ȥǡ���궯���������ޤ˷�̤�������Τǻ��Ƚ�ʣ�ΰƷ�Ϻ�ͥ�����ˤʤ�ޤ�

��������ֻ�����ή���ƹ������Τ�ɤ�Ω���ʤ��Ҳ�ҤϺ�ͥ����ڤ�ΤƤ��뤷

�ʤˤ��LINE��Ĺ�Ǥ��������Ἣ�Ȥ�LINE�ڷ�����������Ĥ��ʤ���Ф����ޤ���

��ա�¦��PayPay�ڷ�������ڤäơ����Ȥ���ä�LINE�ڷ���Ĥ�����Ƥ��ޤä���

���롼������ּ�ʬ�Ȥ��λҲ�Ҥ�LINE�ڷ��ϴŤ䤫���ƻĤ������ȸ����Ƥ��ޤ��Τ�

LINE�ڷ����Ф��ƤϤ��������Ƚ���줫��������Ȥ������ȤǤ���(���� )

�Ʋ�Ҥλ���ȿ�CEO�������Ƥ����̤�ͤ���ȡ�PayPay�ڷ���LINE�ڷ������ΤޤĤ��졢���岿ǯ���������äƤ�����������ĤäƤ�����ȤϤȤƤ�פ��ޤ���

�ʿƲ�ҤǤ��륽�եȥХ���Ƥ�餤���ø��ˤ�����Ȱ��Ϥ�������Τǡ�

�����餯1��2ǯ������礭�ʷ��Ǥ�������ƿ���꤫�ѶȤˤʤ�ȶ���ͽ�ۤ��Ƥ��ޤ���

PayPay�ڷ���LINE�ڷ�����¿���100���ʾ夢��Ϥ��ʤΤ��ѶȤϤޤ�̵���ǡ�

�ºݤΤȤ�����ͻģ�ϸܵ��ݸ�Τ���˻��Ȥ�����Ѥ������ȶ���̿�ᤷ�Ƥ���櫓��

�����餯����������¼�����Ȥߤ��۾ڷ��ؤ�������Ȥ�������褷���ʤ��Ǥ���

��Ϥ⤦��¼�����Ȥߤ��۾ڷ������Ĥ˿��äƾ������Ǥ�����������Ǥ��礦��

Z�ۡ���ǥ�����4689�� 354.3�ߡ���3�� �ʡ�0.84���

https://kabutan.jp/stock/chart?code=4689

https://finance.yahoo.co.jp/quote/4689.T/chart

��¼�ۡ���ǥ�����8604��489.1�ߡ���0.7�ߡʡ�0.14���

https://kabutan.jp/stock/chart?code=8604

https://finance.yahoo.co.jp/quote/8604.T/chart

2023ǯ03��30��

�ߤ��ۡ�LINE�ο���ԡ�������ǰ�ء�����ͻ���Ȥμ��Ԥ������

2022ǯ11��29��

LINE�ζ�ͻ���Ȥϡ��ݾǤ������ǡ�����ű��ˤʤꤽ��(�����؎���)

2022ǯ05��06��

LINE�ڷ����������Ӥ�2022ǯ3�����ǿ����ֻ�100���߰ʾ塪

https://ss2286234570.livedoor.blog/archives/2022-05-06.html

2018ǯ11��29��2021ǯ07��31��

�ڷ�������ί�ᤳ�ȡ�LINE�ڷ����Ĥ����ֻ�153���ߤ�塪

LINE�ζ�ͻ������������礷�����Τ����Ǽ��Ԥ���Ǥ�

2023ǯ05��12��

PayPay�ڷ���2023ǯ���̴��軻(2022/4��2023/3)�Ͽ���45.6���ߤ��ֻ�

PayPay�ڷ���PayPay���л�ɮƬ�����

2023ǯ03��31�� 18��57ʬ��ITmedia

PayPay�ڷ���3��31����PayPay����ӥ��եȥХ��ߤ��۾ڷ�����νл������뤳�Ȥ�ȯɽ����������ˤ�ꡢ����Υ��եȥХ����ꡢPayPay��ɮƬ����Ȥʤ롣PayPay�γƼ掠���ӥ��Ȥ�Ϣ�Ȥ�˶���Ƥ���������

�軰�Գ��������Ԥ���3�Ҥ���������������������եȥХȤߤ��۾ڷ��ϴ�¸����Ǥ��ꡢ�����⥽�եȥХ�Ϣ��Ҳ�Ҥ���

PayPay�ڷ���2016ǯ6��˥����ӥ��ϡ�21ǯ2��ˡ����̾One Tap BUY����PayPay�ڷ��˼�̾���ѹ����������³��Կ���50�����Ϥ�����PayPay�Ȥ�Ϣ�Ȱʹߡ���®�˳��礷�Ƥ��ꡢ�Ҳ�Ҥ����Ĥ���PayPay�Ρ֥ݥ���ȱ��ѡפ�900���ͤ����Ѥ��Ƥ��롣

2022ǯ6���30���ߤ������������Ф����PayPay�ڷ����ޤ��������褦�Ǥ�

2023ǯ3��31����PayPay������ҡ����եȥХ��ߤ��۾ڷ������軰�Գ��������������ȥץ쥹�����˽ФƤ��ޤ������ʤ�����ۤϰ��ڵ��ܤ���Ƥ��ޤ���

2022ǯ6���30���ߤ������������Ф����PayPay�ڷ����ޤ��������褦�Ǥ�

��ۤ����ܤ���Ƥʤ��軰�Գ�������Υץ쥹�����ʤ�ƽ��Ƹ��ޤ�����(�ߧՎ�;)

PayPay�ڷ��ˤĤ��Ƥ����ˤ�Ʊ�����Ƥ�Ƥޤ�����

�軻����12�ڡ����ɤ��PayPay�ڷ���2022ǯ3�����˼��ʻ��ܤ�42��7,329�����Ǥ���

�̤λ������ɤ��14�ڡ����ܤ�2022ǯ6��1����30�������������ȽƤ���ޤ�

��������ƤȤ��Ƥϥ��եȥХȤߤ��۾ڷ���15���ߤ��Ľлƹ��30�����Ǥ�

ľ���2022ǯ12���������Ǥϼ��ʻ��ܤ��Ĥ�46��3,500�����˸��äƤޤ�����

https://www.paypay-sec.co.jp/pub-web/corporate/discloser/pdf/car202212.pdf

ľ���2022ǯ12���������Ǥϼ��ʻ��ܤ��Ĥ�46��3,500�����˸��äƤޤ�����

�Ĥ��Ƕᳫ�����줿2023ǯ3�����ˤϼ��ʻ��ܤ�27��1,300�����ˤޤ��������Ƥޤ�

https://www.paypay-sec.co.jp/pub-web/corporate/discloser/pdf/car202303.pdf

2022ǯ12���2023ǯ3��ޤǤΤ��ä�3����Ǽ��ʻ��ܤ�19�����ʾ������

���Ƥ�PayPay������Ҥ䥽�եȥХ������Ƨ���ڤä���ͳ���褯�狼��ޤ�

��Ⱦ��»����27��1,300���ߡ�46��3,500���ߡ���19��2,200���ߤ��ֻ�

����ν��褦��2022ǯ12���2023ǯ3������LINE�ڷ����ֻ��ۤ�10.7�������ä��Τ�

PayPay�ڷ���Ʊ�����ֻ��ۤ�������2����19.2�����äƤΤ������礭���Ǥ���

��Ϥ䥳��ȥ�����Ǥ��Ƥʤ��Ȥ����������ˤʤäƤʤ���٥�ˤʤäƤ��ޤ�

���ʤߤ�PayPay���̴����Ӥ�2023ǯ3�����δ����λ�¸���ܳۤ�27��1,300���ߤʤΤ�

2022ǯ4���2023ǯ3�����ޤǤ��̴�»���ۤ���45.6�����ΤȤ�Ǥ�ʤ����ֻ��Ǥ�👹

27��1,300���ߡ�(42��7,300���ߡ�30����)����45��6,000���ߤ��ֻ�

����ε����ǽ��褦��LINE�ڷ����̴�»���ۡ�2022/4��2023/3�ˤ���59.3�������ֻ����ä��Τǡ�PayPay�ڷ���45.6�������ֻ��äƤΤ⤫�ʤ��礭���Ǥ���

�äˤ褯�ʤ��Τ�LINE�ڷ�����ǯ105�������ֻ�����59.3�������ֻ��ϸ��äƤޤ���

������PayPay�ڷ��ϲ�Ҥ��礭���ʤ�ۤ�ǯ���ֻ��ۤ����ä��Ƥ��ޤäƤ��ޤ�(((( ;�ߧՎ�)))

�������ɤ������ष���ֻ��ۤ������ƹԤäƤ��ǵߤ��褦�Τʤ������ˤʤäƤޤ�👹

��Ĺ�μ�������۵ޤ������Ƨ���ڤä��Τ�褯�狼��ޤ���(�����؎���)

2021ǯ3�����2020/4��2021/3�ˡ�16��7,300����

2022ǯ3�����2021/4��2022/3�ˡ�31��5,700����

2023ǯ3�����2022/4��2023/3����45��6,000���� ������

Z�ۡ���ǥ�����4689�� 354.3�ߡ���3�� �ʡ�0.84���

https://kabutan.jp/stock/chart?code=4689

https://finance.yahoo.co.jp/quote/4689.T/chart

2023ǯ03��19��

PayPay�ڷ���2023ǯ��4-12��η軻�Ͽ�����26.3���ߤ��ֻ�

2022ǯ10��29��

��Ĺ��ų�ǺƵ���ޤ�PayPay�ڷ�����Ⱦ��(4��9��)����18���ߤ��ֻ�

2022ǯ09��23��

��ǯ��31�����ֻ���PayPay�ڷ�����Ĺ��ų�ǺƵ���ޤ�

2022ǯ08��07��

��ǯ���ֻ�8���ߤ˳��硢���ޥ۾ڷ��Υ��ޡ��ȥץ饹����бĿع�ų

2022ǯ07��30��

PayPay�ڷ���2021ǯ�ֻ�16����2022ǯ31��������������

2023ǯ04��23��

SBI�ڷ���2023ǯ9�����ޤǤ˳������������̵�����ء�

���ܳ�������������SBI��̵��������ء�����ϸ�����

2023ǯ2��16�� 5:00�����ܷкѿ�ʹ

���ܳ�������������̵�������ꡢ�����ͥåȾڷ��Dz��ٺ��������äƤ��롣��ǯ�ظ����̵�����θ��Ф��ڤä�SBI�ڷ���9�����ޤǤ��оݤ����ܵҤ˹����롣ǯ200�������٤θ����װ��ˤʤ뤬���ܵ��ؤγ����ͥ�褹�롣����ڷ���̵��������˲ä�餺�к������롣��ŷ�ڷ���ޥͥå����ڷ����б���Ƥ���롣���ܳ����������������夲�ΰ���������Ƥ��ꡢ�б�Ƚ�Ǥ�ʬ����롣

SBI�ڷ���2021ǯ��25�аʲ������ܳ��������������ˤ�����9�����ޤǤ�̵�������оݤ���ǯ���ؤ˹����롣�Ʋ��SBI�ۡ���ǥ����������ȹ���Ĺ���Ĺ�ϡּ�����ΰ�����������˽�������Ǥġפȸ������롣

SBI�ڷ���22ǯ4��12���������ˤ�����Ķȼ��פ�1265���ߤ��ä������Τ���̵�������оݤ����ܳ���������������150���ߡ�ǯ�֤���200�������٤ˤʤ롣SBI�ڷ���ô���Ԥϡ�̵�����ζ��ӱƶ����礭���פȤ��ܤ����ƹ������䳰����ؾڵ���FX�˼�����ǥ�����ڷ���Ȥä���ư����ͻ�ο�ʤ�̵�����η�������ͤ�����

����ڷ��ϡ��ֻ�ž�����Ƥ��Ƥޤǡ�SBI�ڷ��Τ��������̵�������ɿ�Ϥ��ʤ��ס���Τ�����Ĺ�ˡ����ܳ�����ΰ�¸�٤ΰ㤤���طʤˤ��롣����ڷ���4��12��������ܳ���������������100���ߤȱĶȼ��פ�4�䶯������1�䶯��SBI�ڷ��Ȥϳ��������롣

��ŷ�ڷ���̵�������Ф��ơ����ˤϷ��Ƥ��ʤ��ס���ͺ����Ĺ�ˡ��ޥͥå����ڷ��ϡֶ��κ����ä��ʤ��ס�����ʹ�Ҽ�Ĺ�ˤȤ��롣au���֥���ڷ��������ͺ��Ĺ���Ĺ�ϡ֡�SBI�ڷ��Ρ�ư�������뤷�����פ��ä���

SBIHD�������ڷ��dz����������ű���ܻؤ���23ǯ�پ�Ⱦ������

2022ǯ11��14�� 19:35��Bloomberg

SBI�ۡ���ǥ�����14����������SBI�ڷ���2024ǯ������ξ�Ⱦ�����顢����������������ʤɤδ���ű�Ѥ��ܻؤ���ȯɽ������SBIHD�������ȹ���Ĺ��Ʊ�������ȸ����軻������ǡ������ű�ѤǸ��¿������ä����ԤǤ��������ʳ��ξ��ʤμ���䥰�롼�׳ƼҤθܵ��س��礬�������Ȥιͤ�������

ȯɽ�����ˤ��ȡ��ӣ£ɾڤαĶȼ��פ�����Ʊ����������Ψ��22ǯ�پ�Ⱦ������12��ޤ��㲼���������Ʊ��Ψ���������٤˲����äƤ����̵���������ͤ��Ƥ����������¤�������С�������ؤ修�Ѽ���μ�갷�����äΤۤ�����̿�ݸ���Ź��̳�ʤɤ�ޤᥰ�롼�����Τμ�����夲����������Ƚ�Ǥ���������������

Ⱦǯ���˺ܤäƤ��֥롼��С����ε������ȡ�SBI�ڷ����������Τ��������ܳ�������γ�����12���Ȥ��ä��ΤǤ����ͤ��������Τ��ޤ����ڤ��Ƥߤޤ���(���� )

���Фε����ͤˤ��Ʒ������12����ʤΤ������褽��������Ƚ�ǤǤ��ޤ���

148���ߡ�1,265���ߡ�11.6��

��ŷ�ڷ��Ϥ������٤Ƥ��ʤ�⤤�ΤǤʤ��ʤ������������ˤʤäƤ��ޤ��ޤ���(���؎���)��

�⤷SBI�ڷ��μ����̵�������˳�ŷ�ڷ����줵�����顢���ľ�夹���˶��Ӥ��������Ʋ��������ˤʤäƤ��ޤ��ˤ�Ƹ�������̤ˤʤ�Τ���ޤ���(((( ;�ߧՎ�)))

�Ŀ�Ū�ˤ��ŷ��Ԥγ�����äƤ⤤�����ɳ�ŷ�ڷ��γ����㤦���������ʤ��Ǥ�

SBI�ڷ��������̵������Ƨ�ߤ���Ф��αƶ����礭���������˶��Ӳ����ȤϤ����ʤ��Ǥ��礦�����ʤ�Ĺ���ˤ錄�ä����Ӥ˥�������Ĥ��ȹͤ��Ƥ��뤫��Ǥ���(�ߧՎ�;)

165���ߡ�954���ߡ�17.2��

�ޥͥå��������ܥ������Ȥ������оݤʤΤǤۤȤ�ɲ��ΰ�̣�⤢��ޤ���

�ºݤˤϲ����̲ߤ䥢��ꥫ�λҲ�Ҥμ��פ��礭���ʤäƤ��Ƥ�Τǡ��嵭�οޤͤˤ��Ʒ������Ȥ����ǤۤȤ�ɰ�̣���ʤ��ʤȹͤ��Ƥ��ޤ���(���� )

�ޥͥå����ξ�硢�����̲ߤβ��ʤ��夬��Х���������å��ζ��Ӥ����Ӥ���夲���䴰����Τǡ��ष��SBI�ڷ���ư�����������̲Ծ�αƶ��������礭���Ǥ��礦

���֥�������ܳ����������Ψ����Ǥ��������Ѷ����ؤΰ�¸��Ψ��⤤�ΤǤ�������ˤʤ�Ȥ����ʤ��Ȥ����줵����춭���ɤ��ͤ���Ƥ����Ǥ��礦(�����؎���)

SBI�ڷ������ܳ������̵�����������鿮�Ѷ���������夲���ǽ�����ˤ���㤤�Ǥ�

�ष��Ű��Ū�ɤ�����ǡ�¾�ΥͥåȾڷ���á���٤��������������ǤϤǤ��ʤ��Ǥ��礦

�⤷���֥��बSBI�ڷ����й����Ƽ����̵�����������ֻ����쥹���������Ԥˤʤ뤫����ǯ�ֻ��ΥͥåȾڷ�������뤫������ʤΤǤ�����ˤ���̤��ϰŤ��Ǥ�

34���ߡ�152���ߡ�22.3��

����ڷ�����ľ�ʤȤ������ʤ���˾Ū�ʿ��ͤǤ��͡�SBI�ڷ����й����Ƽ����̵�����ʤ�Ƥ�ä���¨�ֻ�ž�����ƺƵ���ǽ�ˤʤ�Τ��ܤ˸����Ƥ��ޤ�(((( ;�ߧՎ�)))

���Ȥ��äơ�SBI�ڷ����й����������Ƥ���ά��ʤ��Τǡ����Ҥ�ή�Ф��Ʋ�Ҥ��䤻�٤äƤ����Τ��ؤ������Ƹ��Ƥ��뤷���ʤ��Ȥ����ˤ�Ƹ������Ϲ����֤Ǥ�👹

SBI�ڷ����й�������ʤ����ʤ��Τǡ�����10ǯ�֤��ä�SBI�ڷ��˥���ɥХå��Τ褦�˲����³���Ƽ��β����Ƥ�����ǽ�����⤤��ͽ�ۤ��Ƥ��ޤ�(�����؎���)

100���ߡ�229���ߡ�43.6��

�Ķȼ��ס�����ʤΤ�ľ�ܱĶ����פ�ľ�뤷�Ƥ�Ȥϸ������̤⤢��ޤ�����

���ܳ�������ΰ�¸�٤��⤤�ۤɡ������SBI�ڷ��ˤ������̵�����Υ�������礭���ʤ�ȹͤ����뤷������ꤽ���������Ĺ�������Ʊƶ���Ϳ��³���ޤ�(�����؎���)

�����̵�����Ȥϰ���Υ�����ǤϤʤ����ʵפ˸ܵҤ�ή�Ф��Ƥ����Ȥ����ˤ���礭�ʤ�����Ĺ���֤ˤ錄�äƥ������Ϳ����Ȥ��������̤�����ޤ�(((( ;�ߧՎ�)))

1ǯ�ܤΥ���������ʤ��ä�����褫�ä��͡��ǤϺѤޤʤ��ΤǶˤ�Ƥ����������Ǥ�

�ǽ�Ū�ˤ�5ǯ�塢10ǯ��˥�������Ѥ߽Ťʤä�æ��Ԥ������Ƥ���äƤ��ȤǤ���

����ڷ��䥫�֥��बæ���̤ι⤤���˵�ޤ��������֥���ϳ���˻���Ϥ�����Τ�¾�Ҥ�������뤳�Ȥˤ�ä������Ĥ���ά���ǤäƤ����������ͽ�ۤ��Ƥ��ޤ�

�ʤޡ������餯�ϥ��֥��ब�����쾾��ڷ�����������������ͽ�ۤ��Ƥޤ���

����ڷ��Ͼ���Ȥ�����ޤȤ��50��ʾ��ͭ���Ƥ�Τǡ�����Ȥ����������夲��Υæ����Ǥ���Ф��ä���ȿ���꤬��ޤ��ǽ�����⤤����Ǥ���(���� )

https://search.sbisec.co.jp/v2/popwin/info/home/irpress/kessanshiryou_230207.pdf

2022ǯ12��02��

GMO����å��ڷ���SBI�ڷ��ε���������Ƽ��������̵����뤫��

2022ǯ11��15��

SBI�ڷ�����ǯ�پ�Ⱦ�������������������ű�ѡ�

2022ǯ02��01��

�ӣ£ɾڷ��������̵�����ϥ����ƥ�������˻�������

2023ǯ03��19��

PayPay�ڷ���2023ǯ��4-12��η軻�Ͽ�����26.3���ߤ��ֻ�

��Ԥ�ڷ��⤼���PayPay��!?���֥������촰λ��"PayPay�кѷ�"�ϲ����ܻؤ��Τ���

2023ǯ03��01�������ץ�NEWS

�������Υ����ڡ���ȡ����Υ����ڡ��Ȥ������겼�����ƥ��CM�ǡ������ɷ�Ѥ�ͺ�Ȥʤä���PayPay�ס���Ͽ�桼��������5500���ͤ�Ķ������Ѽ谷��Υ������Ϲ����3ʬ��2�����Ƥ���Ȥ�����

2��17��������dz����줿�֡�Z�ե��ʥ���PayPay�֥��ɶ�ͻ���ȡ٤���ӡإݥ���ȻȤ����ʤ��������ɱҡ��٤˴ؤ���������פǡ���������������Ϫ���줿��

�¤�PayPay��°�����Z�ۡ���ǥ����פϡ������ɷ�ѤǤ���PayPay�Τۤ��ˤ⡢���쥸�åȥ����ɡ���ԡ��ڷ����ݸ������Ѥʤɡ��Ƽ�ζ�ͻ���Ȥ��˽����Ƥ��롣

������ͻ���Ȥ����顢��Yahoo!JAPAN�����ɡס֥���ѥ�ͥåȶ�ԡס�Yahoo!JAPAN�ݸ��פʤɡ����줾���ȼ���̾�Τǥ������Ȥ�������2020ǯ���ʹߡ���PayPay�פΥ֥��ɲ��ϡ�

��Yahoo!JAPAN�����ɡפϡ�PayPay�����ɡפء��֥���ѥ�ͥåȶ�ԡפϡ�PayPay��Ԥءס���Yahoo!Japan�ݸ��פϡ�PayPay�ݸ��פؤ�̾���ѹ�������Ʊ��PayPay�ΰ���פ����ѼԤ��Ҥ��ܤǤ狼��褦�ˤʤä���

2021ǯ��FOLIO������ꤷ��SBI�ۡ���ǥ���������������������ޤ�����(�ߧՎ�;)

SBI������LINE�ڷ����й�������Ω���줿SBI�ͥ���Х���ڷ��⺣ǯ2023ǯ3������礵���ͽ���Ǥ���������������2024ǯ1������礬������줿�褦�Ǥ�

https://www.sbineomobile.co.jp/integration/

�����餯�Ǥ���SBI�ڷ��μ����̵������ͥ�褷�ơ�SBI�ͥ���Х���ڷ��Ȥ��������˱�Ф���ͥ���̤������ؤ����äƤ��Ȥʤ�Ǥ��礦��(���� )

��SBI�ͥ���Х���ڷ��Ȥ��������ˤ��ȼ����̵�������ɤ�ɤ��٤줫�ͤʤ��Τǡ�

���ΤȤ����ޤ��ĤäƤ륹�ޥ۾ڷ���PayPay�ڷ���LINE�ڷ������ޡ��ȥץ饹���餤��

�ʼºݤˤ����¾ڷ����쳤����ڷ��λ����˾��������ޥ۾ڷ��������Ĥ�����ޤ���

������ɤΥ��ޥ۾ڷ��������ֻ��ǹ������Ǥ������ʸ����ߤϤ���ޤ���(�����؎���)

2023ǯ����4Ⱦ����2023ǯ7��9��ˤ�SBI�ڷ��������̵������Ƨ�ߤ���ͽ��ʤΤ�

����˶��Ӥϰ�������Ǥ��礦������Ϥ��Ǥļ��ʤ��Τ�̤��Ϥʤ��Ǥ��礦

PayPay�ڷ��ˤĤ��Ƥ����ˤ�Ʊ�����Ƥ�Ƥޤ�����

�軻����12�ڡ����ɤ��PayPay�ڷ���2022ǯ3�����˼��ʻ��ܤ�42��7,329���ߤǤ���

�̤λ������ɤ��14�ڡ����ܤ�2022ǯ6��1����30���������ȽƤ���ޤ�

��������ƤȤ��Ƥϥ��եȥХȤߤ��۾ڷ���15���ߤ��Ľлƹ��30�����Ǥ�

���ʤߤ�PayPay�ڷ���2022ǯ6�����Ǽ��ʻ��ܤ�62��5,500�����˸��äƤޤ�

���ʤߤ�PayPay�ڷ���2022ǯ6�����Ǽ��ʻ��ܤ�62��5,500�����˸��äƤޤ�

2022ǯ9�����ˤϼ��ʻ��ܤ������53��9,300���ߤ˸������Ƥ���Τ�

�Ĥޤ�2022ǯ6���9���3����֤�8.6�������ֻ����ФƤ���Ȥ������ˤʤ�ޤ�

53��9,300���ߡ�62��5500��������8��6200����

�����2022ǯ12��μ��ʻ��ܤ�46��3,500���ߤˤޤ��礭���������Ƥ��ޤ���

�Ĥޤ�2022ǯ9���12���3����֤�7.5��������äȤ��ֻ����ФƤ�Ȥ������Ǥ�

46��3,500���ߡ�53��9,300��������7��5,800����

2022ǯ3�����˻ĤäƤ����ʻ��ܤ�42��7,329���ߤ�2022ǯ6���30���ߤ�����

�������餺�ä��ֻ�����ή����2022ǯ12�����λ�¸���ʻ��ܤ�46��3,500���ߤʤΤ�

PayPay�ڷ���2022ǯ3���12���9����֤�26��3,800�������ֻ����ä��äƤ��ȤǤ�

46��3,500���ߡ���42��7,329���ߡ�30���ߡ�����26��3,829����

�����餯���ΤޤԤ���2023ǯ1���3���8�������٤��ֻ������Ϥ������������

2022ǯ4���2023ǯ3�����ޤǤ��̴����ֻ����Ͽ�����34��3,829�����ˤʤ�ޤ�

�Ʋ�Ҥ˵㤭�Ĥ���1ǯ�֤�30�������������������Ƥ��äƤ�¨�����Ϥ����Ƥ뤷

�ष��30���ߤ�����ۤ���礭��»����1ǯ�ǿ��ή���Ȥ���Ϥ������Ǥ�(�����؎���)

���̤Υ٥���㡼��Ȥʤ�л����VC�˻ٱ��ڤ����Ǥ��������η��Ǥ����👹

2021ǯ3�����2020/4��2021/3�ˡ�16��7,300����

2022ǯ3�����2021/4��2022/3�ˡ�31��5,700����

2023ǯ3�����2022/4��2022/3�˿���34���ߤ��ֻ���ͽ��

�Ʋ�Ҥϥ��եȥХ�Z�ۡ���ǥ���������Τǻ��Ͻ�ʬ���äƤ��ޤ�

��ǯ��ޤ��Ʋ�Ҥ����ä���40���ߤ��餤����ä�Ǥ�館�뤫�⤷��ޤ���

�Ϥä�����ä�100����餪����200����餪�������Τޤޤ��ä��ʵפ��ֻ��Ǥ��礦��

Z�ۡ���ǥ�����PayPay�ڷ���LINE�ڷ��Ȥ������2�Τ������ƶ줷��Ǥ���

���ä���2�ҤȤ��ڤ�ΤƤ�����������뤫����Ū���Ѷ�����Τ��٥��ȤǤ���������

PayPay�ڷ���2022ǯ12������μ��ʻ��ܵ�����Ψ��276.8���Ȥ��ʤ��㤤�Ǥ����

https://www.paypay-sec.co.jp/pub-web/corporate/discloser/pdf/car202212.pdf

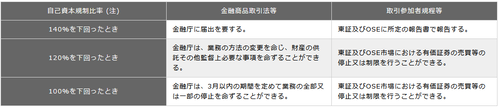

���ʻ��ܵ�����Ψ��140�����ȶ�ͻģ����𤹤��̳��ȯ������

120�����ȶ�ͻģ������ʤ�����̿�����̳����������Ǥ�����

100�����ȶ�ͻģ����̳�ΰ����ޤ�����������ߤ���褦̿���뤳�Ȥ��Ǥ��ޤ�

https://www.jpx.co.jp/rules-participants/participants/ratio/index.html

���ʤߤ�PayPay�ڷ���4Ⱦ�����Ȥ˼��ʻ��ܵ�����Ψ��100�IJ����ä���Τ�

����2023ǯ3�����ˤ�276.8�������ꤷ����190��180���ˤޤ��㲼������Ǥ���

���Τޤ������2023ǯ6�����ޤǤˤ�100���äƤ��ޤ����������Ǥ�

�Ĥޤ�2023ǯ6�����ޤǤˤϤɤ����Ƥ�30�����Ѥ�����ɬ�ܤȤ������ȤǤ���

���ߤޤä���1ǯ����˱Ķ���ߤȤ�����˺ݷб��ߤ����ʥ����������(�����؎���)

����Ǥ����SBI�ڷ��������̵�����������Ӱ���������ɤ����뵤�ʤ�Ǥ��礦��

�Ǥļ��ʤ�����SBI�ڷ��ؤ��й�����ʤ�����Ȭ���ɤ����ȤϤޤ��ˤ��Τ��Ȧ�(�ߧՎ�;)

�Ʋ�ҤǤ���л�Ԥϥ��եȥХ�Z�ۡ���ǥ������ߤ��۾ڷ��Τ褦�Ǥ���

��ǰ�ʤ���̤���100��ʤ��ΤǤ��ä���ű�������Ѷ�����Τ��٥��Ȥη�̤Ǥ��礦��

PayPay�֥��ɤ��ɤ��Τ����Τ�äƤ�褦�ʴŤ������ǤϤʤ��Ǥ���

���ʤߤ�PayPay�ڷ���2022ǯ3������η軻������12�ڡ������ɤ�¤����

https://www.paypay-sec.co.jp/pub-web/corporate/discloser/pdf/dis202203.pdf

�����餯���Ȥ��Ƥ��餳��ޤǤ�����»���������Ǥ�126�������Ĥ��Ǥ��Ǥ����

���ʤߤ�LINE�ڷ���2022ǯ3���������η軻����10�ڡ����ܤ��ɤ���¤�Ǥ�

����ޤ�489���ߤ����������Ƥ��ơ�2022ǯ3�����λ�¸������ܤ���189���ߤʤΤ�

���Ȥ��Ƥ��餳��ޤǤ�����»�����Ϥ��礦��300��������ΤǷ�㤤�Ǥ��ͦ�(���؎���)��

LINE�ڷ��Ϻ�������»350��360�����ʤΤǡ�����ˤ���»400���������ˤǤ��礦��

https://vos.line-scdn.net/securities-frontend/common/static/pdf/Gozjks/LINESecurities_Gozjks_2203.pdf

�ڥۡ���ǥ��������ˤϥ�ա���LINE������Τǡ�LINE�ڷ��Ϥ��β��ˤ���ޤ���

�Ĥޤ�Z�ۡ���ǥ�����PayPay�ڷ���LINE�ڷ��Ȥ����ֻ����ޥ۾ڷ���2�Ĥ������ơ�����2�Ĥ����ֻ�����ή���Ƥ��Ƥޤä����������Τ�ɤ�Ω�äƤʤ��äƤ���👹

��ǰ�ʤ���1ǯ�ɤ�����1���Ǥ���Ѷ�����������٤����פʻ��ƤǤ�����(�����؎���)

��������ɤ����ڤʤ��Τˤ����麣�ޤ�4ǯ�ʾ岿��äƤ�����äƴ����Ǥ���

Z�ۡ���ǥ�����4689�� 366.5�ߡ���13.8�� �ʡ�3.63���

https://kabutan.jp/stock/chart?code=4689

https://finance.yahoo.co.jp/quote/4689.T/chart

2022ǯ10��29��

��Ĺ��ų�ǺƵ���ޤ�PayPay�ڷ�����Ⱦ��(4��9��)����18���ߤ��ֻ�

2022ǯ09��23��

��ǯ��31�����ֻ���PayPay�ڷ�����Ĺ��ų�ǺƵ���ޤ�

2022ǯ07��30��

PayPay�ڷ���2021ǯ�ֻ�16����2022ǯ31��������������

2023ǯ02��21��

�ͥåȾڷ�����æ�����ܳ��ޤ���������ڷ���������GO����

�ͥåȾڷ�����æ�����ܳ��ޤ�

SBI���ŷ��¿�Ѳ��������Ĥꡡ�������ʤɼ��פ�8��

2022ǯ12��7�� 2:00�����ܷкѿ�ʹ

�����ͥåȾڷ���Ҥ����פ�¿�Ѳ���ʤ�롣SBI�ڷ����ŷ�ڷ���������䳤�����μ������ϻ��Ȥ˰�Ƥ롣���ܳ����������ϸ��¤����䤷�Ƥ���������Ǻλ������������꿮���Ѥ�Ω�Ƥ�Ϥ���ǯ�ؤ�������Ȥ��ä��Ѳ��ⵯ���Ƥ��롣���������Ĺ���Ƥ����ͥåȾڷ��Υӥ��ͥ���ǥ��ž����ޤ�����

���ܳ��μ���ϥͥåȾڷ��ˤȤäƻ��Ȥ��濴�ǡ�����������³��ߤΤ��ä����Ȥʤ뤳�Ȥ�¿����������SBI�ڷ������ȤΥ������ȥ졼�ɾڷ��ˤǤ�2005ǯ3��������ܳ��ʤɤ��������������פ�7������Ƥ����������Ǥ�1�䶯�ˤ����ʤ�����ŷ��2�����٤��������������䳰����ؾڵ���FX�ˡ��������ʤ�¾��ʬ���8��9�������褦�ˤʤä���

�Ƕ�Ǥ��ƹ�����Ϥ������ͥåȾڷ�����Ω�ġ�SBI�ڷ����ŷ�ڷ����ƹ���θ�ʪ����˲ä����ƤˤϿ��Ѽ���Υ����ӥ��ϡ��������������ѼԤ�¿������ڷ���22ǯ2����ƹ���μ�갷����Ϥ�����ƹ����1��ñ�̤Ǽ���Ǥ��뤿������ۤΥϡ��ɥ뤬�㤯�㤤�ؤǻϤ��ͤ������Ƥ���סʥޥͥå����ڷ��ˤȤ�����

�����̤Ǥ�SBI�ڷ���4��9����ϸ������פȤʤ�ʤɡ�������μ��������αƶ��ϽФƤ��롣����Ψ��夲��ˤϹ�����ʳ��βԤ��Ф��ۤ��ʤ���

������������ˤ����Ӱ�������ˤϤ���ޤǰʾ�λ��Ȥ�¿�Ѳ���ɬ�פ���¿�Ѳ����Ȥ��Ѥ����ʤ��ͥåȾڷ������������ʤɾ���������꤬���ޤꤽ������

�ӣ£ɣȣġ������ڷ��dz����������ű���ܻؤ���23ǯ�پ�Ⱦ������

2022ǯ11��14�� 19:35��Bloomberg

�ӣ£ɥۡ���ǥ�����14�����������ӣ£ɾڷ���2024ǯ������ξ�Ⱦ�����顢����������������ʤɤ�̵�������ܻؤ���ȯɽ�������ӣ£ɣȣĤ������ȹ���Ĺ��Ʊ�������ȸ����軻������ǡ������ű�ѤǸ��¿������ä����ԤǤ��������ʳ��ξ��ʤμ���䥰�롼�׳ƼҤθܵ��س��礬�������Ȥιͤ�������

ȯɽ�����ˤ��ȡ��ӣ£ɾڤαĶȼ��פ�����Ʊ����������Ψ��22ǯ�پ�Ⱦ������12��ޤ��㲼���������Ʊ��Ψ���������٤˲����äƤ����̵���������ͤ��Ƥ����������¤�������С�������ؤ修�Ѽ���μ�갷�����äΤۤ�����̿�ݸ���Ź��̳�ʤɤ�ޤᥰ�롼�����Τμ�����夲����������Ƚ�Ǥ���������������

�����̵�����ˤ��ȳ��ؤΥ���ѥ��ȤˤĤ���������ϡ���¿�����Ͼ�ڷ����ݤ줿�ꡢ���Ĥ����ꤷ�Ƥ����פȸ��̤�����ǡ��ֿ����ˤब�����ȤΤ��ᡢ��̱�λ�����岡�����뤿��ˤ��뤳�ȤǤ��ꡢ�������ʤ��פȽҤ٤���

SBI�ڷ���2024ǯ3����ξ�Ⱦ�����Ĥޤ�2023ǯ4��9��ˤ����������δ���ű����

�Ⱥ�ǯ11���ȯɽ���Ƥ��餹�Ǥ�3����ФȤ��Ȥ��Ƥ��ޤ���(���� )

�Ĥ��줿���֤�û����Ф鷺��1����٤��Ȥ�7�����ˤϴ���̵�����Ȥ������ȤǤ���

�Ŀ�Ū�ˤ�̵���Ǥʤ��Ƥ�1����åȼ������200��300���ʤ餽��ǽ�ʬ�Ȼפ��ޤ���

�����ϸ��äƤ�1���˼����������ߤ⤫����Τ������ʤ��Ȥ����Τ���¤Ǥ����

����Ū�ˤϥ�������ʤΤǼ������¿������������ˡ�ǤϤʤ��Τ�

����������⤢��Ф��Ф餯���äȼ���Τʤ�����³�����⤢��ޤ���(���� )

�⤷1���˼����4,000��ʧ�äƤ��餿�Ȥ���������Ǥ��֤Ǥ��������ζ�ۤǤ�

���3��4���μ�������⤷4,000�ߤǺѤ�ʤ��������ä�������������Ǥ��礦��

�嵭�ΥͥåȾڷ��αĶȼ��ס�=����ˤι�����οޤƤ�狼���̤�

����ڷ��ϳ���������ؤΰ�¸�٤���50��ȶˤ�ƹ⤤������³���Ƥ��ޤ���(���؎���)��

�ʾ�����ƹ����Ϥ�Ф���ʤΤǤޤ��ƹ���μ���������϶Ͼ���

����ڷ���ľ��η軻�ǤϱĶȼ��פ�229��5,700���DZĶ����פ�86��6,600���ʤΤ�

https://www.matsui.co.jp/company/ir/pdf/2023_3.pdf

�Ķ�����Ψ��86����229�����Ȥʤꤶ�ä���37.7���Ȥʤ�ޤ���(���� )

�Ĥޤ�դˤ������Ķ����������ä���142��9,100���������äƤ�äƤ��ȤǤ���

���ĤƤξ���ڷ��αĶ�����Ψ��50�����ä��ΤǤ��ʤ겼���äƤ��Ƥ��ޤ���

�⤷���ξ��֤Τޤ�SBI�ڷ����ɿ路�Ƴ����������Ƨ���ڤäƤ��ޤä���

229��5,700���������⤬Ⱦ������114��7,850���ߤ��㸺���Ƥ��ޤ����ˤʤ�ޤ�

Ⱦ�������Ķȼ��פ����Ķ�����142��9,100�����������28��1,250�����ֻ��Ǥ���

������������̵��������ȼ��������������ƥ����Ȥ�ķ�;夬�äƤ��ޤ��Τ�

�����30��40���ߤ�����Ū���ֻ���ž��Ƥ��ޤ��ꥹ��������äƤ��ȤǤ�

���ʤߤ˺�����Ѥ���»�����4��12��ޤǤ��軰4Ⱦ������ʤΤ�

�⤷����ڷ��ϼ��������̵������Ƨ�ߤ����ǯ�֤�40��50�������ֻ��äƤ��ȤǤ�

���ޤ�ˤ����������ؤΰ�¸�٤��⤹����̵�����ˤ�Ƨ���ڤ�ʤ��Ȥ������Ȥ����͡�

��������̵������Ƨ�ߤ���ʤ���Ф����ʤ��ֻ���ž����ǽ���Ϥʤ��Ǥ���

SBI�ڷ��˳�ŷ�ڷ��ʤɤ��ɿ魯��Ф�������������̵�������Q�ˤʤäƤ��ޤ��Τ�

����ڷ��θܵҤ����줫��ɤ�ɤ�SBI���ŷ��ή�Ф�³��������ˤʤ�ޤ�(((( ;�ߧՎ�)))

��ľ�ʤȤ�������ڷ��ϴ����˻��֤�������ͤ��ˤʤ�Τ��Ϥä��ꤷ�Ƥ��ޤ�

�����ˤⲿ�٤��Ƥޤ�����2012ǯ���٥Υߥ������ϰʹߤˤ�����

SBI�ڷ����ŷ�ڷ����Ϲ礤�ι�Ĵ���⤫�줺���äȾ���ؤ�������Ƥ��ޤ���

�����餳������������ʳ��μ������������櫓��̵�����ˤ�Ƨ���ڤ��櫓�Ǥ���

����������ڷ��ϥ��٥Υߥ������⤫����⤫��ƥХå��Τ褦��ͷ�����餷�ޤ���

https://ss2286234570.livedoor.blog/archives/2018-05-23.html

¿�ۤε�ǰ�����Ƥ����Ƥ���������50�����²���ۤ��夲�Ƥ���Ǥ��͡�

����ʥ��ۤʤ��Ȥ��Ƥ��鶥����餱����������ϥ�ˤʤ�Τ������Τ��ȤǤ��硣

������⤻��10ǯ��ؤ������դäƤ����Τ�����Ū�����äƤ��ȤǤ���

����ڷ������

https://kabutan.jp/stock/holder?code=8628

�⤷��ǰ������100���ߤ�Ⱦ�ۤ�50���ߤǥ���������å���������Ƥ����

�ޥͥå����Τ褦�ˤ�ä��̤�̤��β�ǽ���⤢�ä����Ǥ��������Ǥ˻��٤��Ǥ�

���ξ���ڷ�������������60�Ф���ƣ���ʤ�SBI�ڷ���34�ФΥ��������������Ǥ���

���Ƥ���34�ФΥ����ԥ���SBI�ڷ���60�й���ڷ����ܵ��ǻ�����ʤ�

�ڤ�ü�ߤ����˺դ����ä��Ѷ��Ȥ�����������ˤʤäư��ह��Τ�ɬ��Ǥ�(�����؎���)

���ʤߤ˾���ڷ�������ꤹ��ʤ饫�֥���οƲ�Ҥ��ʤ�ͽ�ۤ��Ƥ��ޤ���(���� )

��ŷ�ڷ���SBI�ڷ����ɤ�ȴ���ˤϾ���ڷ���������˾����Ǥ��礦����

�����Ϥˤ������Ǥ��Ǥ��ʤ��Τǥ��֥���οƲ�һ�ɩUFJ��KDDIϢ��ˤϾ��Ƥޤ���

���϶� 100 ��ǯ��ǰ�����פ˴ؤ��뤪�Τ餻������ 100 ���ߤε�ǰ������»ܡ�

2018 ǯ 5 �� 10 �����Ťμ������ˤ����ơ�2019 ǯ 3 �� 31 ��

�������Ȥ��ơ����� 100 ���ߤ��϶� 100 ��ǯ��ǰ������»ܤ��뤳�Ȥ��Ĥ��ޤ����Τǡ����Τ餻�������ޤ���

����ڷ���8628�� 805�ߡ���6�� �ʡ�0.74���

https://kabutan.jp/stock/chart?code=8628

https://finance.yahoo.co.jp/quote/8628.T/chart

��������2,087����

SBI�ۡ���ǥ�����8473�� 2,932�ߡ���32�� �ʡ�1.08���

https://kabutan.jp/stock/chart?code=8473

https://finance.yahoo.co.jp/quote/8473.T/chart

��������7,984����

����ڷ���8628�� 805�ߡ���6�� �ʡ�0.74���

https://kabutan.jp/stock/chart?code=8628

https://finance.yahoo.co.jp/quote/8628.T/chart

��������2,087����

SBI�ۡ���ǥ�����8473�� 2,932�ߡ���32�� �ʡ�1.08���

https://kabutan.jp/stock/chart?code=8473

https://finance.yahoo.co.jp/quote/8473.T/chart

��������7,984����

2022ǯ12��28��

�ͥåȾڷ��������Ĥ꤬�����ˡ�������ȥޥͥå��������������

2022ǯ11��15��

SBI�ڷ�����ǯ�پ�Ⱦ�������������������ű�ѡ�������̵������

2022ǯ10��07��

�ߤ���FG�����Τߤ��۾ڷ�����ŷ�ڷ���800���ߤνл�ǹ����Ϥ߲�

2023ǯ01��06��

�ޥͥå������롼�ס���������Ĺ�ˡ�����Ĺ������ʹ�һ�

�ޥͥå������롼�ס���������Ĺ�ˡ���μ�Ĺ����

����Ĺ������ʹ�һᡢ�����Ĥ���������

2023ǯ1��4�� 19:34�����ܷкѿ�ʹ

�ޥͥå������롼�פ�4��������ʹ�ҡ���Ʊ�ǹ�б���Ǥ�ԡ�CEO��45�ˤ���ĹCEO�˾��ʤ���ͻ���ȯɽ������6��ܤ�ͽ�ꤹ���������ν�λ��˽�Ǥ���롣�϶ȼԤξ�������59�ˤϼ�ĹCEO���भ����Ĺ�˽������ޥͥå������롼�פȤ��ƽ�Υȥå���ˤʤ롣

������Ͼ��ܻ�����ӤȤ��ƥ��롼�бĤ�ô�äƤ�����2019ǯ����ڷ��Ҳ�Ҥμ�Ĺ��ô���ʤɶ�ͻ���̤����뤤�����ϤΥ����ͥåȾڷ��ζ���Ϸ㲽���������ӥ��μ缴�ϥ��ޡ��ȥե���˰ܤäƤ��롣�ե���ƥå���Ȥλ������꼡���������Ĥ�ˤ��������Ƿбĥ��ԡ��ɤ�夲��ɬ�פ������Ƚ�Ǥ����Ȥߤ��롣

���ܻ��18ǯ�˰Ź�ʲ����̲ߡˤ�ή�л���Ǻ��𤷤�����������å���������Ź����Ĺ���������ά��Ǥ����������λԾ찭����Ʊ���Ȥζ��Ӥ����¤��롣22ǯ8��ˤϥͥåȾڷ��Ҳ�Ҥ��ƥȥ졼�ɥ��ơ�����롼�פ�ͽ�ꤷ�Ƥ������������Ū��ҡ�SPAC�ˤȤι�ʻ�ˤ��˥塼�衼���ڷ������ؤξ��������

�ޥͥå����ǡ��ãƣϤ�����ʹ�һ����Ĺ�ˡĥȥå������Ĺ��Ʋ�®��������

2023/01/04 22:42�����俷ʹ����饤��

�ޥͥå������롼�פϣ�������ɽ������Ǻǹ��̳��Ǥ�ԡʣãƣϡˤ�����ʹ�һ�ʣ����ˤ���Ĺ�˾��ʤ���ͻ���ȯɽ�������϶ȼԤξ������Ĺ�ʣ����ˤ���ɽ���Τ����Ĺ�˽������϶Ȥ�����ǯ��Ф��ȥå���ǡ����롼�פ���Ĺ��Ʋ�®���������������롣

�ޥͥå����ϡ��ƶ�ͻ��ꥴ����ɥޥ��å����ڷ��пȤξ��ܻ��������ǯ�˥��ˡ��ȤȤ����Ω�����������ͥåȾڷ��ȳ��Ǥϡ��ӣ£ɥۡ���ǥ������ŷ���롼�פ˼������Ϥ�����������ǯ�ˤϰŹ��ή�л��郎����������������å�����������������Ƕ��ӤϿ���Ǻ��Ǥ��롣

�ޥͥå������϶ȼԤǤ⤢�뾾�ܼ�Ĺ����Ĺ���त��CEO��褦�Ǥ���

������Ĺ�ȸ��äƤ���ɽ��������ΤǼ¼�Ū�ˤϺǹ�бļԤǤ���Τ��Ѥ��ޤ���

������ѼԤ����˻�̾���Ƥ����Τϰ������ȤǤϤʤ��Ǥ��礦��

���ߤΥޥͥå�������Ԥ���¤�Ϥ��ʤ�Ť����褬�Ԥ������Ƥ��ޤ�(�����؎���)

�ޥͥå����ڷ����Ȥ�ñ�ΤǤ��ޤ�Ԥ��ʤ��ʤäƤ��Ƥ뤷������ꥫ�γ����Ҳ�Ҥ�����������ȤϤ�����γ�ʤΤ����Τ�٤����ۤɤε��Ϥ��ʤ�����Ǥ�

�Ƕ���ȥ���ꥫ�ͥåȾڷ��Ҳ���ƥȥ졼�ɥ��ơ������ξ����������Ƥޤ�����

���Ⲿ���̲Ҳ�ҤΥ���������å��⤪���餯�ֻ���ž�����Ƥ�Ȼפ��ޤ���(���� )

����������å���ꥫ�Ǿ��Ȥ����ä⤪���餯�������Ƥ��ޤäƤ�Ȼפ��ޤ�

����ޥͥå����ϲ����̲��Ȥ�¼��ܶȤȤ����礭����Ĺ�����Ƥ���ͽ��Ǥ�����

����ꥫ�Ǥζ�ͻ������������夲�dz��䲾���̲ߤ��礭�����¤��Ƥ��ޤäƤ���Τ�

����Ū�ˤϲ����̲ߤ����פ�夲�Ƥ����Ȥ������������ޤä���Ω�äƤ��ޤ���

2023ǯ�ʹߤ˥���ꥫ�����夲������������ž����г����Ⲿ���̲ߤ�������뤫�⤷��ޤ�������Ϥ��ʤ�����äʤΤ����Ǥ����˸����������Ǥ���(�����؎���)

�ʤˤ���Ծͻ����餱�β����̲ߤ������Τ褦�˲����Ǥ���Ȥ����ݾڤ⤢��ޤ���

�ɤ��Ǥ�����褦��SBI�ڷ�����ǯ2023ǯ��Ⱦ�������������̵������������ޤ���

�ޥͥå����ڷ��ϸ��ߤǤ����ܳ���������礭����¸���Ƥ���ӥ��ͥ���ǥ�ʤΤ�

SBI�ڷ����й��������ܳ��μ������̵�������Ƥ��ޤ��Ф����餯�ֻ���ž������Ǥ�

�ȤϤ������й����ʤ���Ф��줫��ܵҤ��ɤ�ɤ�SBI�ڷ���ή�Ф��Ƶ�ʤ��ʤ�ޤ���

�ޥͥå����˸¤餺��SBI�ڷ������ܳ����������̵�����Ȥ������ˤϤ���¾�ΥͥåȾڷ��ˤȤä��ָ����������ɤ������λ�νŽ����餤���ͤʤ������ֻ����ΰ����Ǥ���

�����������̤���˰�¸���Ƥ���¿���ΥͥåȾڷ��ˤȤäƼ�������פ��Ȥ����Τ�

�����20��50����Ȥ����ˤ�ƴ���Ū�������ʰ���Ȥʤ뤫��Ǥ�(((( ;�ߧՎ�)))

SBI�ڷ����й����ƾ��ʤ��餺�ɤΥͥåȾڷ��������Ͳ����˱�������ޤ���

���Ȥ��äƼ����̵�����ޤ�Ƨ�߹���ʤ��ͥåȾڷ����ܵҤ�ή�Ф��ߤޤ�ʤ��ʤ�ޤ���

�Ĺ�Τʤ������¤���ۤȤ�ɻĤäƤ��ʤ���Ư���Ƥ��ʤ����¤ϻĤ�Ǥ��礦����

�Ѷ�Ū�˼�����Ƥ����Ư���¤θܵҤ��ҤäѤ�����SBI�ڷ���ή�Ф��Ƥ��ޤ��Ǥ���

�ʤˤ���ܵҤ�ή�Ф�̵�¤�³���Τǥӥ��ͥ��κ������ͤ��������֤ˤʤ�ޤ�(�����؎���)

2023ǯ�ʹߤϥޥͥå����侾��ڷ�������ꡢ�ۼ���ʻ���줿�Ȥ��Ƥ������ä��ޤ���

����ꡢ��ѡ��ۼ���ʻ�Ȥ������֤�ɬ�������äƤ��뤳�ȤϤ�Ϥ��������Ǥ���

���ָ������Τ�����ڷ���2���ܤ˸������Τ��ޥͥå����ˤʤ�Ǥ��礦��(���� )

���֥�����ֻ���ž����ǽ���Ϥ���ޤ����Ʋ�Ҥ��礭���Τǿ����Ϥʤ��Ǥ�����

�ʤष�����֥���ϿƲ�Ҥλ���Ϥ�¾�Ҥ��������¦�˲���ǽ�����⤤�Ǥ���

����ڷ���8628�� 773�ߡ���2�� �ʡ�0.26���

https://kabutan.jp/stock/chart?code=8628

https://finance.yahoo.co.jp/quote/8628.T/chart

�������ۡ�2,004����

�ޥͥå������롼�ס�8698�� 437�ߡ���10�� �ʡ�2.34���

https://kabutan.jp/stock/chart?code=8698

https://finance.yahoo.co.jp/quote/8698.T/chart

�������ۡ�1,169����

2022ǯ12��28��

�ͥåȾڷ��������Ĥ꤬�����ˡ�~����ȥޥͥå��������������

2022ǯ12��15��

������ͥåȾڷ����

2022ǯ12��02��

GMO����å��ڷ���SBI�ڷ��ε���������Ƽ��������̵����뤫��

2022ǯ11��15��

SBI�ڷ�����ǯ�پ�Ⱦ�������������������ű�ѡ�������̵������